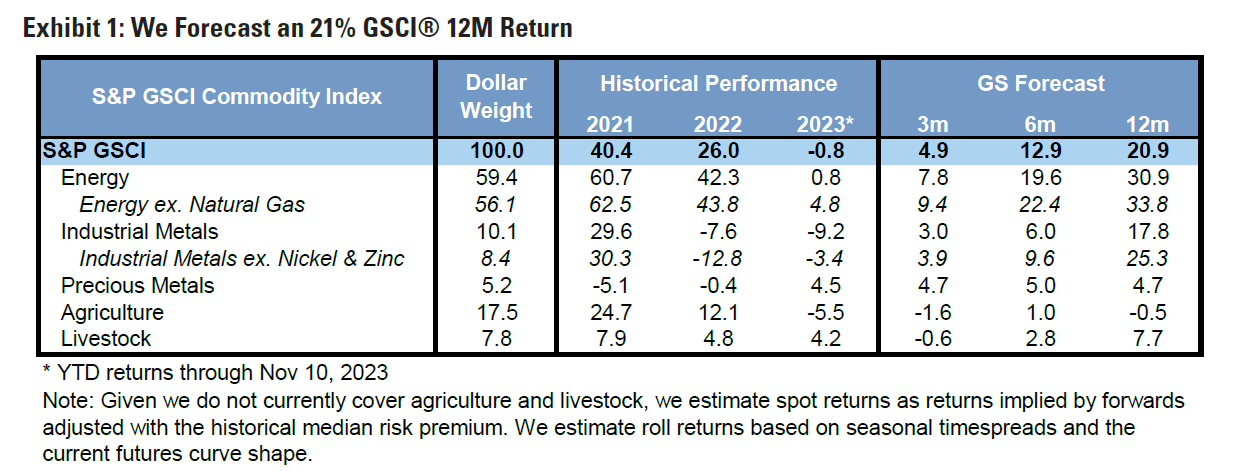

Il 2024 sarà l’anno delle commodity: parola di Goldman Sachs. La banca newyorkese ha rilasciato un nuovo report in cui consiglia di andare lunghi sulle materie prime per puntare su un incremento dei prezzi e beneficiare della loro capacità di offrire protezione in caso di peggioramento del contesto geopolitico. Nei prossimi 12 mesi, l’indice Goldman Sachs Commodity Index (GSCI) è stimato in aumento di 21 punti percentuali.

Andamento commodity nei prossimi 12 mesi. Fonte: Goldman Sachs

Goldman Sachs: le 3 ragioni che ci spingono a investire sulle commodity

Sono tre le ragioni che spingono gli analisti di Goldman Sachs a consigliare un’esposizione alle materie prime nel 2024.

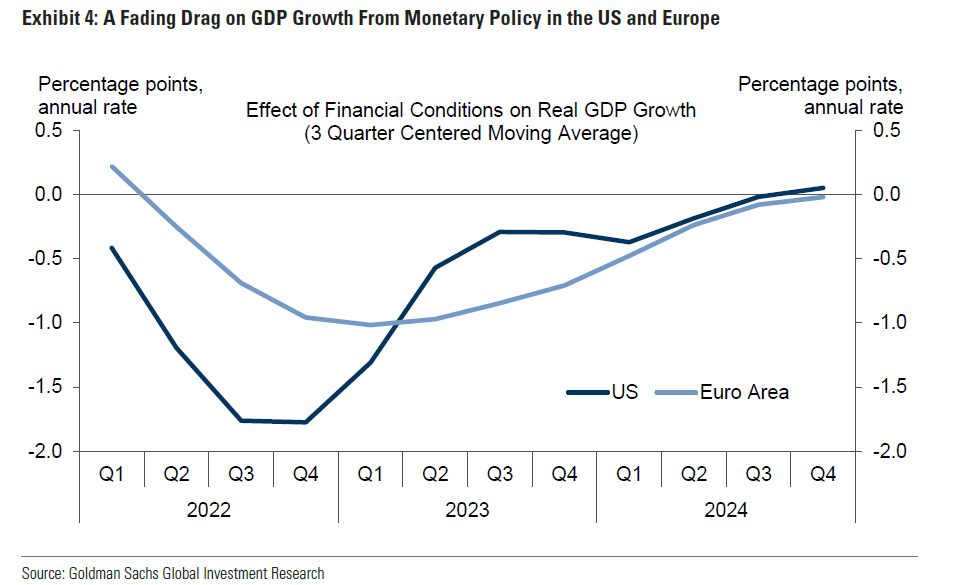

- L’affievolirsi del freno rappresentato dalle politiche monetarie: “riteniamo che una maggiore disinflazione di fondo implichi che la Fed e la BCE abbiano terminato con i rialzi, che il reddito disponibile reale aumenterà e che le banche centrali saranno sempre più disposte a ridurre il costo del denaro se la crescita dovesse rallentare. Tutto ciò supporta la nostra convinzione che il freno delle condizioni finanziarie sulla crescita del PIL si stia attenuando, il che, a nostro avviso, sosterrà la crescita della domanda di materie prime”.

Freno esercitato sul Pil da parte delle politiche monetarie. Fonte: Goldman Sachs

Freno esercitato sul Pil da parte delle politiche monetarie. Fonte: Goldman Sachs

- Supporto dell’Opec, ridotta capacità di raffinazione e domanda di metalli “verdi”: “ci aspettiamo un sostegno strutturale per i prezzi delle materie prime dall'OPEC, dalle difficoltà delle raffinerie e dalla domanda di metalli verdi. Il potere di determinazione dei prezzi dell'OPEC dovrebbe guidare il mercato, in quanto le scorte in leggero calo mantengono il mercato in fase di backwardation (Backwardation: cosa è e come funziona, ndr) mentre i sottoinvestimenti nel settore della raffinazione sostengono i prezzi dei prodotti”. Ma l'elevata capacità di riserva dell'OPEC, evidenzia l’istituto, “limiterà probabilmente il rialzo dei prezzi spot”. Per quanto riguarda i metalli, il rapido aumento della domanda verde e il picco dell'offerta pongono le premesse per un forte irrigidimento dei mercati del rame e dell'alluminio fino alla metà del decennio, “con una rivalutazione dei prezzi guidata dalla scarsità a partire dal rame”. “Un'ultima accelerazione dell'offerta di rame nel primo semestre contribuirà a moderare la nostra media dei prezzi per l'intero anno a 9.200 $/t (rispetto ai precedenti 12.000 $/t), lasciando un 25% di rialzo dei prezzi spot a 12 mesi”. Le interruzioni dell'approvvigionamento, un inverno più freddo e la riduzione della conservazione rappresentano, per gli esperti, rischi al rialzo in grado di inficiare la previsione di un inverno piatto per il gas europeo mentre l’indebolimento della produzione o l'aumento dell'offerta di petrolio sono fattori che potrebbero spingere al ribasso i corsi dell’oro nero.

- Copertura: “oltre al sostegno ciclico e strutturale, le materie prime energetiche e l’oro possono anche rappresentare una copertura efficace contro gli shock negativi dell'offerta, dovuti a sviluppi geopolitici o di altro tipo, in scenari in cui altri asset (soprattutto quelli di rischio) soffrono di una crescita inferiore”.

I “Top Trade” di Goldman Sachs

- Rialzisti sull’indice GSCI energy escluso Gas Naturale USA, rialzisti sull’indice GSCI metalli industriali, esclusi nichel e zinco. “A nostro avviso, il petrolio, i prodotti petroliferi e diversi metalli industriali sono i più adatti a beneficiare di un contesto ciclico favorevole e di fattori strutturali quali il potere di determinazione dei prezzi dell'OPEC, la rigidità delle raffinerie e la domanda di metalli verdi”.

- Petrolio Brent ben sostenuto. “Riteniamo che i prezzi del petrolio rimarranno sostenuti in una fascia compresa tra 80 e 100 dollari, spinti da una domanda solida, da una bassa offerta OPEC e da un deficit modesto, con un'ampia capacità di riserva che limita il rialzo da questi livelli. Riteniamo inoltre utili le coperture contro i forti aumenti dei prezzi dovuti a perturbazioni geopolitiche”.

- Rialzisti sul Gas europeo con consegna febbraio 2024. “Vediamo rischi di rialzo dei prezzi del gas naturale dovuti alle condizioni meteorologiche, alle interruzioni delle forniture e alla potenziale escalation dei rischi geopolitici. In particolare, gli shock restrittivi potrebbero spingere i prezzi del TTF a incentivare il passaggio ai prodotti petroliferi nell'intervallo 70-100 euro/MWh”.

- Al rialzo sui metalli della “nuova economia” come il rame e l’alluminio, al ribasso su quelli della “vecchia economia”, come nickel e zinco. “Prevediamo performance a due velocità: da un lato siamo strutturalmente rialzisti sui metalli con fondamentali della new economy, come l'alluminio e il rame, dall’altro puntiamo al ribasso su quelli con tendenze persistenti all'eccesso di offerta, come il nichel e lo zinco”.