Uno degli scrittori più ammirati nel panorama della finanza personale americana è JL Collins. L’autore del libro “Simple Path to Wealth” ha creato uno dei più classici Lazy Portfolio. Portafoglio pigro a tutti gli effetti che richiede lungo termine, pazienza e buona propensione al rischio per esplicare tutti i suoi benefici effetti.

La sua composizione è molto semplice anche se americanocentrica. Il 75% degli asset dovrebbero essere investiti nelle azioni americane dello S&P500 (quindi un ETF passivo che replica questo indice), il restante 25% in obbligazioni aggregate (quindi titoli di stato e corporate sempre americani e di nuovo con fondi indice o ETF).

Negli ultimi 30 anni questo portafoglio al lordo di tasse e costi ha raccolto un rendimento annuo composto del 8,7% con una volatilità del 11,6% (il 9,1% negli ultimi 10 anni).

Aggiustando il dato per l’inflazione, e quindi trasformandolo in rendimento reale, l’investitore americano si sarebbe portato a casa nelle ultime tre decadi il 6% annuo. Il massimo drawdown è datato 2009 ed è stato del 38%; analizzando le performance rolling a distanza di 10 anni nel 99% dei casi il risultato è stato positivo (95% a distanza di 5 anni). Nell’arco sempre dei 30 anni il 67% del tempo in termini di mesi il portafoglio l’ha passato con performance mensili positive.

Il grande pregio di questo portafoglio è quello di avere due asset class ben diversificate che vantano tassi di correlazione quasi nulli (0,15% mensile sui 30 anni).

Replicare il portafoglio pigro di JL Collins in Italia

Snocciolati questi dati, all’investitore italiano potrebbe interessare come replicare questo portafoglio pigro ideato da JL Collins.

Evitando opportunamente un’esposizione 100% Usa, ma andando su un’esposizione globale, è oggi molto semplice mixare a costi bassissimi due ETF che investono a livello mondiale su azionario e obbligazionario aggregate con l’accortezza, per quest’ultimo, di utilizzare la copertura dal rischio di cambio.

Ed è possibile farlo con gli ETF di Vanguard che lo stesso JL Collins utilizza nel suo processo di costruzione del portafoglio.

La componente bond (il 25%) può quindi essere replicata con il Vanguard Global Aggregate Bond eur hedged. Quasi 10 mila obbligazioni all’interno dell’ETF con un rendimento a scadenza che supera il 4% (al lordo del costo di copertura del cambio) per una duration di 7 anni distribuiti per circa il 30% in obbligazioni corporate e per il resto in obbligazioni statali o parastatali. Stati Uniti che rappresentano il 46% del totale. Presenti anche i Btp italiani con un peso di circa il 4%.

La componente azionaria (75%) può essere coperta tramite il Vanguard Ftse All World comprendente anche una quota parte di azionario emergente a fare da contrappeso al 60% di Stati Uniti. La tecnologia rimane il settore dominante con il 22% di peso seguita da un drappello di settori come finanziari, beni di consumo, industriali e farmaceutici tutti al 12%.

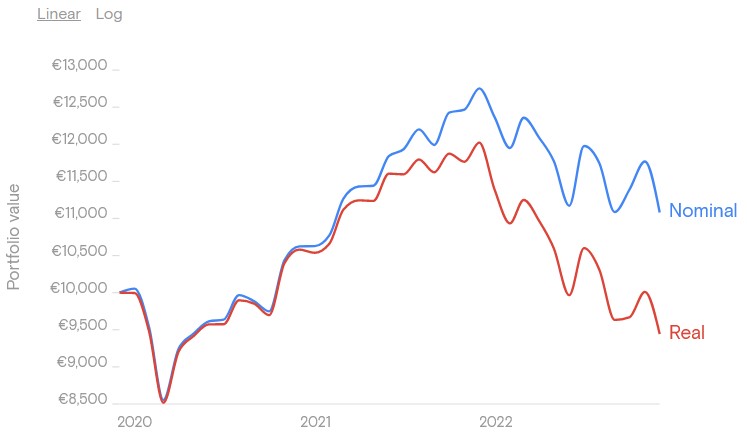

Gli ETF hanno masse amministrate che non pongono nessun problema di liquidità, con costi che vanno dallo 0,22% annuo dell’azionario allo 0,10% dell’obbligazionario. Purtroppo, non abbiamo molta storia degli ETF a nostra disposizione. Negli ultimi 3 anni un portafoglio costruito in questo modo ha raccolto una performance complessiva del 26% (al 30 giugno 2023). con una volatilità del 13%. Nel 2022 il drawdown è stato del 13%.

Un portafoglio semplice e alla portata di tutti quello descritto da JL Collins nel suo libro bestseller. Un portafoglio che può essere replicato agevolmente a basso costo anche in forma di piano di accumulo, vista l’asset allocation decisamente orientata alla crescita del capitale nel lungo periodo.