Tra i risultati delle elezioni statunitensi, la stagione delle trimestrali e i meeting delle Banche centrali, la notizia del giorno a Piazza Affari è certamente quella dell’Opa lanciata dal Banco BPM sulla totalità delle azioni Anima Holding.

L’Offerta, che rappresenta la prima mossa nello scacchiere del risiko finanziario italiano, si inserisce nel più ampio contesto del Piano Strategico al 2026 che fa leva su un modello di crescita dei ricavi incentrato sulle fabbriche prodotto. L’obiettivo è di affiancare al potenziale della rete distributiva quello della nuova fabbrica integrata Assicurazione Vita e Risparmio Gestito risultante dall’operazione.

In corrispondenza del giro di boa le azioni Banco BPM salgono di quasi 9 punti percentuali (+8,97% a 6,876 euro) mentre il titolo Anima guadagna il 9,96% a 6,322 euro.

Sommario

Opa Banco BPM su Anima: i dettagli dell’operazione

Le ragioni dell’Opa

La view degli analisti

I conti al 30 settembre del Banco BPM

Opa Banco BPM su Anima: i dettagli dell’operazione

L’integrazione di Anima nel gruppo Banco BPM determinerà la creazione del secondo tra i gruppi italiani di matrice bancaria, con masse complessive da Assicurazione Vita e Risparmio Gestito pari a circa euro 220 miliardi, all’interno di un totale attività finanziarie della clientela pari a circa euro 390 miliardi.

Le due realtà sono alleate da oltre 15 anni (un’Opa è stata lanciata anche nel 2008) e oggi piazza Meda detiene il 22,4% del capitale dell'asset manager. Nel corso della presentazione dei risultati trimestrali, il Ceo Giuseppe Castagna ha definito l’operazione "trasformazionale" con un "partner naturale". Su queste basi, l’offerta è stata definita “amichevole”.

Stando alle indiscrezioni che circolano nelle sale operative, alcuni grandi soci italiani di Anima avrebbero accolto favorevolmente l'iniziativa. "Cerchiamo di ottenere il 100% della società, ma se un investitore volesse restare nell'azionariato di Anima saremmo felici di accomodare la sua richiesta", ha detto il manager nel corso della call con gli analisti.

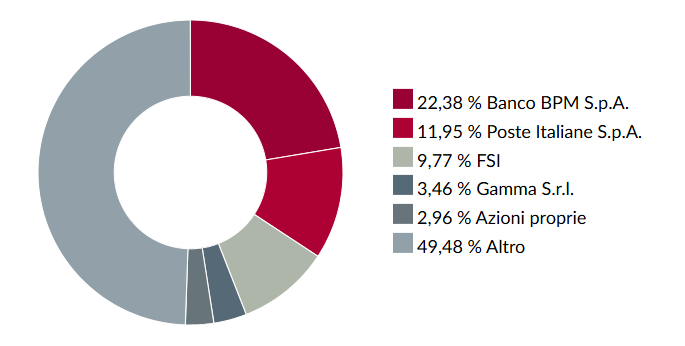

Composizione azionariato Anima Holding. Fonte: animasgr.it

Composizione azionariato Anima Holding. Fonte: animasgr.it

Presentata da Banco BPM Vita, la fabbrica assicurativa di piazza Meda, l’Offerta prevede per gli azionisti Anima (non tenendo conto delle azioni detenute da Banco BPM e incluse le azioni proprie) un corrispettivo in contanti pari a 6,20 euro per azione. Il prezzo di offerta prevede un premio dell'8,5% sulla chiusura di ieri e del 24,9% rispetto alla media, ponderata per i volumi scambiati, dei prezzi degli ultimi 6 mesi. L’Offerta sulla società del risparmio gestito guidata da Alessandro Melzi d’Eril è finalizzata a ottenere il delisting di Anima dall’Euronext Milan

L’offerta è condizionata sia al raggiungimento di una quota complessiva nel capitale di Anima pari ad almeno il 66,67%, e sia alla conferma della possibilità per Banco BPM, in quanto conglomerato finanziario, di applicare all’operazione il trattamento regolamentare del c.d. Danish Compromise (la possibilità per le banche che detengono partecipazioni nelle compagnie assicurative di ridurre l'assorbimento del proprio capitale regolamentare).

Alla luce della quota già detenuta dal Banco nel capitale dell’asset manager, alle condizioni attuali l'esborso massimo per il Banco si attesta in quota 1,5 miliardi.

Le ragioni dell’Opa

L’Opa del Banco BPM sulle azioni Anima permetterà a Banco BPM Vita di:

- ampliare la propria offerta dai prodotti assicurativi a quelli di gestione integrata dei bisogni;

- realizzare economie di scala e di produzione;

- rendere più efficace la gestione in delega degli attivi riferibili agli assicurati e al patrimonio libero di Banco BPM Vita;

- rafforzare la resilienza dei flussi di ricavo e degli utili a livello di subconsolidato assicurativo.

L’operazione per gli azionisti del Banco, riporta il comunicato, dovrebbe portare ad “un importante incremento delle aspettative di performance del Gruppo, con un aumento del ROTE atteso per il 2026 dal 13,5% a oltre il 17%, a fronte di un impatto sul Common Equity Tier 1 Ratio [...] che sarebbe limitato a circa 30 punti base”. Rispetto alle stime contenute nel Piano Strategico al 2026, l’operazione implica un miglioramento della stima sull’utile per azione di circa il 10%.

A fine piano, l’incidenza delle commissioni sul totale del margine di interesse e dei proventi a servizi è vista dall’attuale 37% a oltre il 45% e l’apporto complessivo ai ricavi di gruppo delle fabbriche prodotto, che nel Piano era previsto raggiungere 1,18 miliardi nel 2026, aumenterà a 1,6 miliardi.

Alla luce delle voci che si sono rincorse negli ultimi anni di un interesse dei francesi di Amundi, il gigante controllato dal Credit Agricole (primo azionista del Banco con il 9,18%), il deal va anche inquadrato in un’ottica di difesa dell’italianità della società milanese (anche alla luce del legame distributivo con Banca MPS).

La view degli analisti

Giudizi tutti positivi dagli analisti. Per Equita, “l'operazione su Anima ha un solido razionale industriale, in quanto consentirebbe di aumentare significativamente il contributo commissionale senza impatti rilevanti a livello di capitale”.

In linea il giudizio degli esperti di Intesa Sanpaolo, secondo cui si tratta di un deal che ha senso “dal punto di vista industriale e che sarebbe accrescitivo dal punto di vista dell'utile per azione”. "Una mossa intelligente su una società intelligente, con impatti intelligenti", ha detto Giovanni Razzoli, analista di Deutsche Bank.

“L'operazione su Anima ha un solido razionale industriale in quanto consentirebbe di aumentare significativamente il contributo commissionale senza impatti rilevanti a livello di capitale”, rilevano da Intermonte.

I conti al 30 settembre del Banco BPM

Ieri il Banco ha annunciato i risultati dei nove mesi, chiusi con un utile netto di 1,696 miliardi, +79,8% sullo stesso periodo del 2023, e un utile che, in versione “adjusted” ha evidenziato un +25,1% a 1,245 milioni. L'istituto si è detto "fiducioso di superare la guidance di circa 0,95 euro di utile per azione per il 2024 nonostante il trend in discesa dei tassi di interesse".

Il Cda ha deliberato la distribuzione di 40 centesimi di euro per azione come acconto dividendi a valere sui risultati del 2024. La cedola sarà staccata lunedì 18 novembre, con pagamento dal 20 novembre.

Il provento, evidenzia la società, “permette di assicurare agli azionisti una distribuzione complessiva pari a € 1.450 milioni nel corso dell’anno solare 2024, superiore di € 150 milioni rispetto a quella suo tempo ipotizzata nel Piano Strategico, rafforzando la fiducia nella possibilità di superare l’obiettivo di remunerazione complessiva degli azionisti pari a € 4 miliardi cumulati nel periodo 2023-2026”.