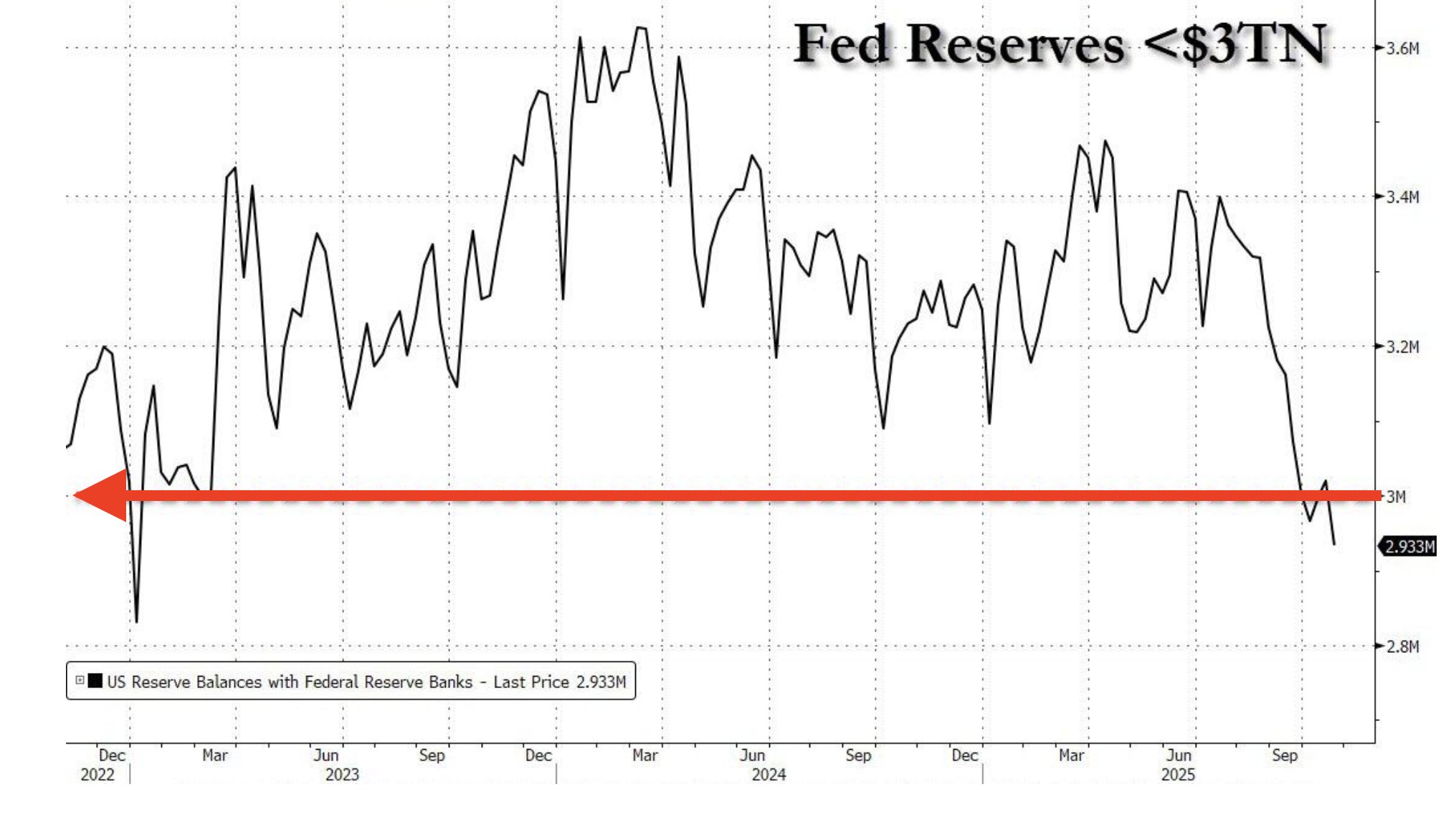

Le riserve bancarie presso la Federal Reserve sono scese di nuovo sotto la soglia dei 3 trilioni di dollari, toccando quota 2.933 trilioni nella settimana terminata il 22 ottobre. Il calo, pari a circa 59 miliardi di dollari, rappresenta il secondo consecutivo sotto questa soglia psicologica e conferma un trend di erosione che si sta intensificando. Questo trend, però, potrebbe cambiare già dalla prossima riunione della FED prevista per il 29 ottobre, come spiegato in questo articolo e nella videoanalisi allegata.

La causa del drenaggio di liquidità

La principale causa di questo drenaggio è l’attività del Tesoro americano, che da luglio sta ricostruendo la propria cassa oltre gli 800 miliardi di dollari, emettendo grandi quantità di Treasury bill a breve termine. Ogni volta che il Tesoro colloca nuovi titoli e incassa denaro dagli investitori, questi fondi si spostano dai depositi bancari privati verso il conto del Tesoro presso la Fed. È un meccanismo che, pur essendo ordinario, drena direttamente riserve dal sistema bancario, riducendo la liquidità disponibile per le istituzioni finanziarie. Questo, ed altri meccanismi che vedremo tra poco, sono stati le principali cause della preoccupazione degli ultimi giorni di un possibile e nuovo "credit crunch" bancario.

Il cuscinetto della Reverse Repo Facility si è svuotato

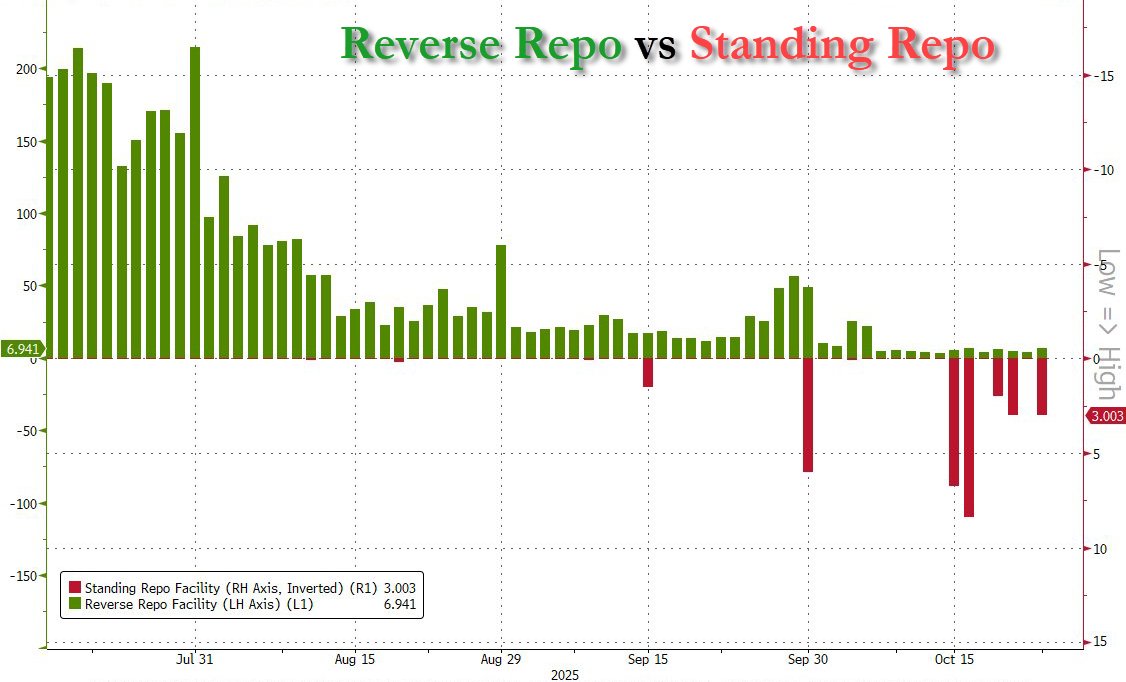

Per oltre due anni, il sistema aveva retto grazie alla cosiddetta Overnight Reverse Repo Facility, una valvola di sfogo che permetteva agli operatori di parcheggiare liquidità in eccesso presso la Fed.

Fonte: Bloomberg

Fonte: Bloomberg

Durante il picco del quantitative tightening (QT) e delle emissioni del Tesoro, l’ON RRP era arrivata a superare i 2.500 miliardi di dollari, fungendo da ammortizzatore per gli shock di liquidità. Oggi, però, quella riserva è praticamente esaurita: restano solo pochi miliardi, insufficienti a bilanciare le nuove esigenze di cassa del Tesoro.

Con il cuscinetto ormai svuotato, ogni dollaro che esce dal sistema colpisce direttamente i bilanci delle banche. È per questo che i tassi di finanziamento a breve termine stanno mostrando segnali di tensione crescenti.

Il segnale arriva dal mercato repo

Il mercato dei pronti contro termine — i cosiddetti repo — è il termometro della salute interbancaria. Si tratta di prestiti a brevissimo termine, in genere overnight, garantiti da titoli del Tesoro come collaterale. Quando la liquidità si riduce, le banche e i dealer devono offrire tassi più alti per ottenere denaro contante.

Il 15 ottobre, il tasso sul general collateral repo è balzato al 4,36%, un livello insolitamente elevato per un giorno ordinario, lontano dalle scadenze di fine mese o fine trimestre. Contestualmente, le banche hanno iniziato ad attingere in modo più frequente alla Standing Repo Facility (SRF) della Fed, uno strumento creato per fornire liquidità d’emergenza al sistema.

Fonte: Bloomberg

Fonte: Bloomberg

L’uso della SRF è diventato quotidiano, con prelievi che hanno superato i 6 miliardi di dollari in una sola giornata ed i 26 miliardi complessivi nelle ultime 4 settimane, livelli che non si vedevano dal periodo post-pandemico.

Anche l’indice SOFR — che misura il costo medio dei finanziamenti nel mercato repo — si è leggermente allargato rispetto al tasso dei Fed Funds, segnale che la domanda di liquidità sta crescendo più velocemente dell’offerta. Il parallelismo con il settembre del 2019 è inevitabile: allora, un improvviso calo delle riserve bancarie portò i tassi repo a esplodere fino al 10%, costringendo la Fed a un intervento d’urgenza.

Le prime crepe nel credito: i casi First Brands e Tricolor

Le tensioni nel mercato monetario si accompagnano a nuovi segnali di fragilità nel credito corporate. Negli Stati Uniti, le bancarotte di First Brands e Tricolor — rispettivamente un produttore di componenti auto e una finanziaria specializzata in prestiti subprime — hanno sollevato timori di stress latente nel settore del credito privato. JP Morgan ha dovuto contabilizzare una perdita da 170 milioni di dollari legata all’esposizione verso Tricolor mentre Jamie Dimon ha parlato apertamente di “più scarafaggi da scoprire”, alludendo al rischio che i casi isolati si moltiplichino (Banche regionali USA: attenzione agli scarafaggi di Jamie Dimon).

Anche la Bank of England ha lanciato un monito: il governatore Andrew Bailey ha paragonato l’attuale fase a quella dei subprime pre-2008, richiamando l’attenzione sul ritorno di strutture di credito complesse, opache e con alta leva finanziaria. Il timore è che il sistema finanziario stia replicando gli errori del passato, con segmenti della finanza che sfuggono alla supervisione diretta delle autorità.

Cosa può fare la Fed

In questo contesto, la riunione del FOMC (Federal Open Market Committee) del 28-29 ottobre assume un’importanza cruciale. Secondo analisti di JP Morgan e Bank of America, la Fed sarebbe pronta ad annunciare la fine del Quantitative Tightening già nelle prossime settimane. Jerome Powell, nel suo discorso del 14 ottobre, ha ammesso che “le riserve si stanno avvicinando a un livello ampio ma non illimitato”, lasciando intendere che il margine di manovra si sta riducendo.

La strategia potrebbe quindi cambiare direzione: un’interruzione del QT (Quantitative Tightening) o un’operazione di acquisto temporaneo di titoli a breve termine riporterebbe immediatamente liquidità nel sistema, allentando la pressione sui tassi repo e sulle banche più esposte. In altre parole, si tratterebbe di un primo passo verso una nuova forma di quantitative easing “tattico”, mirato a prevenire un blocco dei mercati interbancari.

Un equilibrio sempre più fragile

Se la Fed dovesse effettivamente fermare il QT, i rendimenti dei Treasury probabilmente calerebbero e gli asset rischiosi beneficerebbero di un mini rally di liquidità. Tuttavia, la situazione rimane estremamente fragile. La liquidità del sistema bancario è in rapido deterioramento, la SRF è diventata uno strumento d’uso quotidiano, e le emissioni del Tesoro continueranno a drenare risorse almeno fino a fine anno.

La combinazione di riserve in calo, mercato repo sotto stress e prime insolvenze aziendali rende il quadro attuale potenzialmente esplosivo. A differenza del 2019, oggi il margine di errore è più stretto: il sistema non dispone più di un buffer RRP, e il QT ha già ridotto l’eccesso di riserve al minimo.

Per evitare che la tensione si trasformi in crisi, la Fed dovrà muoversi con decisione nella prossima riunione. Un segnale chiaro di stop al QT — o un’iniezione temporanea di liquidità — sarebbe sufficiente a evitare il panico. Ma se la Banca centrale sceglierà di aspettare ancora, potremmo assistere all’inizio di una vera e propria crisi interbancaria, in grado di rimettere in discussione l’intero equilibrio finanziario costruito negli ultimi tre anni di tightening monetario.