Uno degli elementi che vengono maggiormente tenuti in considerazione da parte dei soggetti che fanno trading sulle opzioni riguarda la volatilità e tra le strategie che vengono messe in atto per sfruttare questa componente assume una certa importanza lo "straddle". La volatilità di un asset non è altro che la velocità con cui il prezzo va da un livello all'altro. Esistono due tipi di volatilità: la storica, che si riferisce al comportamento passato, e quella implicita, che rappresenta una proiezione per il futuro. Nel trading con le opzioni si considera quella implicita. In questa guida ci concentreremo sullo straddle, definendo le caratteristiche principali della strategia e come essa può sfruttare il fattore volatilità.

Opzioni: cosa sono e come funzionano

Prima di cominciare a parlare dello straddle, è bene fare un ripasso generale di cosa siano e come funzionano le opzioni. Si tratta di contratti attraverso cui un soggetto assume il diritto, ma non l'obbligo, di acquistare o vendere a una data scadenza e a un prezzo prefissato (strike price) una certa quantità di un asset sottostante (azioni, materie prime, indici, ETF, valute, ecc.), versando una somma di denaro come forma di premio. Le opzioni possono essere di due tipi: call, quando il diritto è di acquistare; put, se il diritto è di vendere.

Il guadagno per un investitore è determinato dalla differenza a suo vantaggio tra il prezzo di mercato del sottostante a scadenza e lo strike price, al netto del premio versato. Mentre la perdita massima è limitata sempre al premio pagato. Un soggetto può anche vendere le opzioni, incassando il premio, ma assumendosi il rischio di un andamento contrario del sottostante. Quindi, in tal caso, il guadagno massimo è dato proprio dal premio, mentre la perdita è potenzialmente illimitata.

È importante distinguere anche tre tipologie di opzioni sulla base del prezzo del sottostante:

- opzioni ATM (At The Money), quando il prezzo di mercato del sottostante e lo strike price coincidono. Ciò vale sia per le call che per le put;

- opzioni ITM (In The Money), quando il prezzo di mercato è superiore allo strike price per le call e inferiore per le put;

- opzioni OTM (Out of The Money), quando il prezzo di mercato è inferiore allo strike price per le call e superiore per le put.

Opzioni ATM, ITM e OTM: cosa sono e come funzionano

Il valore delle opzioni (quindi del premio) sul mercato dipende non solo dall'andamento del sottostante, ma anche soprattutto dalla volatilità implicita e dal tempo che manca alla scadenza. Più un asset è volatile, maggiore sarà il valore dell'opzione. Il premio risente anche del decadimento temporale; pertanto, più ci si avvicina alla scadenza, più l'opzione perde valore.

Straddle: definizione e caratteristiche

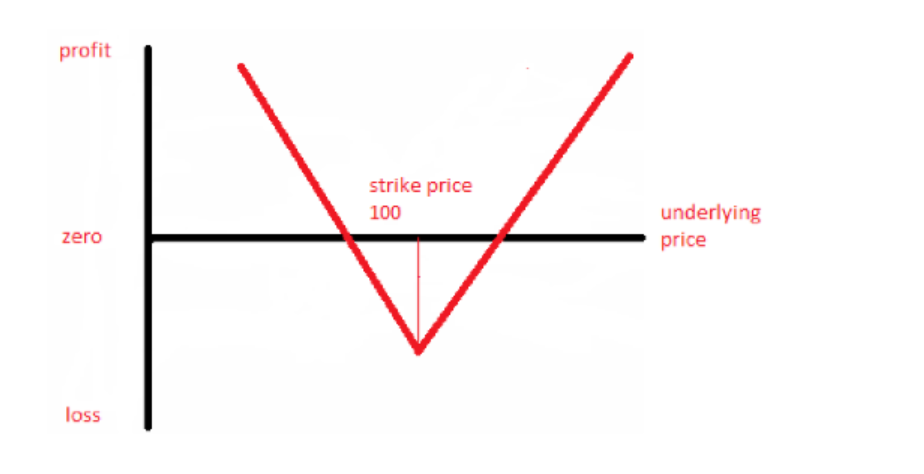

Lo straddle è una strategia che consiste nell'acquisto o nella vendita, a uno stesso strike price e alla medesima scadenza, della stessa quantità di opzioni call e put su un sottostante. Se si acquista, si parla di long straddle; nel caso si vende, si è di fronte a uno short straddle. Si supponga di voler effettuare una strategia long straddle sulle azioni XYZ a uno strike price di 100 e scadenza a 3 mesi. La rappresentazione grafica del pay-off è la seguente:

Come è possibile notare, la perdita massima è rappresentata dal vertice basso della figura, che quantitativamente è la somma dei premi versati per acquistare le call e le put. Il profitto è potenzialmente illimitato se il prezzo del sottostante si muove al rialzo; mentre è crescente se il prezzo scende, con un valore massimo se il prezzo arrivasse a zero. In sostanza, con un long straddle si punta molto sui movimenti ampi e repentini delle quotazioni sul mercato, avendo aspettative di un incremento della volatilità che fa aumentare il valore delle opzioni. Viceversa, il decadimento temporale gioca a proprio sfavore, in quanto più passa il tempo senza che il mercato si muove più le opzioni acquistate perdono di valore.

Questa strategia solitamente viene messa in atto alla vigilia di eventi importanti come trimestrali, decisioni delle Banche centrali sui tassi d'interesse e pubblicazioni di dati macroeconomici di rilievo. Tuttavia, bisogna tener conto che quando la volatilità attesa è elevata, le opzioni costano di più. Giocoforza, il movimento del sottostante richiesto per raggiungere il break-even è più ampio.

Lo short straddle è la strategia opposta e infatti graficamente è in pratica un long straddle rovesciato, come di seguito rappresentato:

In tal caso, si incassano i premi per le opzioni call e put vendute, che rappresenterà il guadagno massimo (vertice alto della figura), puntando su un calo della volatilità. Contestualmente, viene assunto il rischio di ampie oscillazioni delle quotazioni del sottostante, con la perdita che è tanto maggiore quanto più il prezzo di mercato si sposta in una direzione o in un'altra. L'effetto di cui si vuole beneficiare in questa strategia è quello di un calo della volatilità. Più precisamente, si incassano premi alti proprio in prossimità di un evento, scommettendo sul fatto che una volta che esso si sia verificato, la volatilità cala facendo ridurre il valore del premio delle opzioni. In altri termini, si vendono sul mercato opzioni a prezzo elevato e si riacquistano una volta che si abbassa la volatilità a prezzo più ridotto, chiudendo la posizione in profitto.