Investire in immobili: cosa c'è da sapere

Gli investimenti immobiliari: caratteristiche generali

Gli investimenti immobiliari sono investimenti che riguardano i beni immobili intesi come fabbricati abitativi, terreni, depositi, negozi e simili.

Indipendentemente dalla destinazione d'uso degli immobili, quando si parla di investimenti immobiliari non si fa riferimento solo all'acquisto e alla rivendita dell'immobile oppure all'acquisto e alla messa a reddito, ma anche ad altre forme più particolareggiate come vedremo più avanti.

La caratteristica fondamentale dell'investimento immobiliare è data dal fatto che l'oggetto dello stesso è un bene fisico che rimane tale nel tempo, indipendentemente dal suo valore di mercato. È anche possibile effettuare operazioni di natura squisitamente finanziaria con riferimento agli immobili senza per forza acquistare il bene.

Le operazioni immobiliari richiedono la presenza di più soggetti, non solo un compratore e un venditore, ma anche diverse figure professionali come:

-

Il notaio per il rogito che certifica il passaggio di proprietà

-

La banca per la concessione del mutuo all'acquirente nonchè per il passaggio di denaro tra il compratore e il venditore

-

L'agente immobiliare per favorire l'incontro tra la domanda e l'offerta

-

Il perito che si occupa della stima e della valutazione dell'immobile

-

L'avvocato per dirimere delle questioni di carattere legale su alcune tipologie di operazioni

-

L'impresa o l'artigiano per eventuali lavori di ristrutturazione

Per queste ragioni l'acquisto di un immobile comporta tutta una serie di spese che fanno aumentare il valore dell'investimento e questo, a volte, lo penalizza rispetto a forme alternative di impiego di capitali.

Di seguito le principali spese sostenute da un investitore:

-

Spese per il notaio. Le spese per il notaio corrispondono al valore della parcella notarile per effettuare il rogito, normalmente tale cifra si aggira intorno ai 1.500-2.000 euro, ma questo ovviamente dipende dalle tariffe applicate da ogni notaio

-

Imposte sull'acquisto. Le imposte sull'acquisto sono di 3 tipologie:

-

L'imposta di registro è la tassa che viene pagata sul valore catastale dell'immobile. Il valore catastale dell'immobile, così come l'aliquota di imposta, sono calcolati in maniera diversa a seconda che si tratti di prima o di seconda casa: se prima casa si applica l'aliquota del 2% su valore catastale = rendita catastale x 110, se seconda casa si applica l'aliquota del 9% su valore catastale = rendita catastale x 126

-

L'imposta ipotecaria che è della misura fissa di 50 euro

-

L'imposta catastale che è della misura fissa di 50 euro

-

Spese di agenzia. Le spese di agenzia sono determinate dalla provvigione che l'agente immobiliare percepisce per mettere in contatto il compratore con il venditore. Solitamente esse sono superiori per il compratore e ammontano in media ad una percentuale che va da 2% al 4% del prezzo dell'immobile. Per il venditore alcuni agenti non applicano commissioni o comunque lo fanno in un raggio di 1%-1,5% in meno rispetto a quella sul compratore

-

Spese di ristrutturazione e arredamento. Sono spese che dipendono dalle condizioni in cui si trova l'immobile acquistato. Un'immobile acquistato all'asta ad esempio richiede maggiori investimenti da questo punto di vista rispetto ad uno acquistato sul mercato libero. L'arredamento è un di più che serve a dar maggior valore all'immobile ai fini della vendibilità. Un aspetto particolare dell'arredamento è l'home staging che è una tecnica che viene utilizzata allo scopo di rendere la casa particolarmente accattivante, ad esempio con l'applicazione di luci nel corridoio per favorire la luminosità, rifiniture speciali per l'interno e altri accorgimenti

-

Spese tecniche per la valutazione dell'immobile. Sono le spese sostenute per avere un parametro di riferimento sul prezzo da proporre nell'acquisto. In sostanza si tratta di costi per le perizie fatte da tecnici specializzati e di fiducia come geometri, architetti, ingegneri, ecc

-

Spese bancarie. Queste spese vengono sostenute nel caso in cui si stipula un contratto di mutuo con la banca per finanziare l'operazione di compravendita immobiliare. In tal caso sono rappresentati dai costi del mutuo in termini di interessi e spese amministrative per l'erogazione

La determinazione del rendimento

Il rendimento di un investimento immobiliare si determina tenendo in considerazione il capitale impiegato e le spese sostenute. Per questa ragione abbiamo due indici di misurazione della performance: il ROE e il ROI.

-

Il ROE (Return on Equity) esprime il ritorno dell'investimento in relazione al capitale proprio effettivamente sborsato. Esso si calcola con il rapporto tra l'utile conseguito e il capitale proprio

-

Il ROI (Return in Investiment) concerne il rendimento dell'operazione in relazione al capitale totale investito e si determina come rapporto tra l'utile conseguito e il capitale investito

Ecco un esempio pratico.

Si immagini di acquistare un immobile al prezzo di 70.000 euro e di sostenere spese complessive per 30.000. Il capitale totale investito è finanziato per 50.000 euro con mutuo ipotecario e per 50.000 euro con capitale proprio.

Se dopo 1 anno l'immobile viene venduto a 130.000, ottenendo un utile di 30.000, si avrà:

-

ROE: utile 30.000/capitale proprio investito 50.000 = 60%

-

ROI: utile 30.000/capitale totale investito 100.000 = 30%

La determinazione del valore di mercato

Esistono vari metodi per la determinazione del valore di mercato di un immobile, ma prima di tutto è bene distinguere tra varie categorie di immobili perché ogni categoria catastale ha un valore diverso. Quelle che si prestano maggiormente agli investimenti sono gli immobili abitativi di categoria A, per cui è importante distinguere tra:

-

A/1 immobili signorili: sono unità abitative di pregio situate in zone con caratteristiche di costruzione, rifinitura e tecnologiche di livello superiore a quelli residenziali

-

A/2 immobili civili: si tratta di immobili con caratteristiche rispondenti alle richieste di mercato per fabbricati di tipo residenziale che hanno rifiniture tra il ricco e l'ordinario

-

A/3 immobili economici: appartengono a questa categoria immobili che hanno impianti tecnologici e di rifinitura economici

-

A/4 immobili popolari: sono generalmente case situate in quartieri popolari con materiali utilizzati per la costruzione scadenti. Si tratta per lo più di vecchie costruzioni in zone depresse delle città

-

A/5 immobili ultrapopolari: si tratta di immobili fatiscenti che oggi non corrispondono più a tipologie abitative ordinarie

Ovviamente il valore degli immobili è tanto superiore quanto più elevata è la categoria catastale.

Tra le modalità utilizzate per determinare il valore di mercato degli immobili possiamo individuare le seguenti.

Metodo della mappatura

È il metodo più utilizzato dagli investitori immobiliari anche perché è quello più affidabile. Esso consiste nel costruire un database di tutti gli immobili venduti di una determinata zona e raggrupparli per categoria catastale e per caratteristiche simili.

In tal modo si calcola il prezzo medio al metro quadro a cui sono stati venduti.

Un esempio può essere d'aiuto:

In una determinata via di una certa città si sono effettuate negli ultimi sei mesi le seguenti vendite:

-

Bilocale A/3 60 metri quadri, terzo piano con ascensore in buono stato a 120.000 euro, prezzo al metro quadro = 120.000/60 = 2.000 euro

-

Bilocale A/3 50 metri quadri, secondo piano con ascensore in buono stato a 90.000 euro, prezzo al metro quadro = 90.000/50 = 1.800 euro

-

Bilocale A/3 65 metri quadri, secondo piano con ascensore in buono stato a 115.000 euro, prezzo al metro quadro = 115.000/65 = 1.770 euro

Il prezzo medio al metro quadro quindi sarà = (2.000+1.800+1.770)/3 = 1.856 euro.

Quindi, se si deve valutare l'acquisto di un immobile sul mercato di 80 metri quadri che ha la caratteristica di appartenere alla categoria catastale di immobili economici A/3 e si trova in un piano alto con ascensore, in quella zona il valore di riferimento è:

prezzo medio al metro quadro 1.856 x metri quadri dell'appartamento 80 = 148.480 euro

È importante considerare il prezzo al quale è stato venduto l'immobile per determinarne il valore al metro quadro e non quello al quale è stato messo in vendita. Per fare questo un investitore immobiliare non si riferisce tanto agli annunci immobiliari che trova nei vari portali o presso le agenzie di zona, bensì monitora l'andamento degli immobili in vendita prendendo informazioni presso le agenzie stesse.

Il borsino immobiliare

Il borsino immobiliare è un metodo di valutazione degli immobili elaborato da tecnici qualificati, che raccolgono informazioni sulle transazioni immobiliari avvenute in una determinata area.

La determinazione del valore dell'immobile viene effettuata prendendo la media dei prezzi di vendita, scartando però nel calcolo della media valori estremi.

Al valore così determinato si applicano dei coefficienti di merito a seconda delle caratteristiche specifiche dell'immobile.

I coefficienti di merito riguardano:

-

Lo stato locativo (affittato con contratto quadriennale, locato con contratto breve, libero)

-

Il piano (con o senza ascensore)

-

Lo stato di conservazione dell'immobile (da ristrutturare, buono, ristrutturato)

-

La luminosità dell'immobile (molto luminoso, luminoso, mediamente luminoso, poco luminoso)

-

L'esposizione e la vista (panoramica, esterna, mista e interna)

-

L'anno di costruzione dell'edificio (1-20 anni, 20-40 anni, oltre 40 anni)

-

Il riscaldamento (autonomo, centralizzato, centralizzato con contabilizzazione, assente)

Ad esempio si supponga di voler acquistare un immobile di 60 mq, libero, situato al piano terra, da ristrutturare, mediamente luminoso, con vista mista, costruito 18 anni fa e con riscaldamento autonomo, in una zona in cui la quotazione media al metro quadro è di 2.500 euro.

In tal caso il valore di partenza è di 60mq x 2.500 = 150.000 euro.

A questo prezzo bisogna applicare i coefficienti correttivi sul valore come segue:

-

Immobile libero 0% = 0

-

piano terra -10% = - 15.000

-

da ristrutturare -10% = - 15.000

-

mediamente luminoso 0% = 0

-

esposizione mista 0% = 0

-

anno di costruzione 0% = 0

-

riscaldamento autonomo 5% = + 7.500

Il valore finale dell'immobile sarà dato da: 150.000 - 15.000 - 15.000 + 7.500 = 127.500 euro.

L'Omi

L'Omi sta per Osservatorio del Mercato Immobiliare ed è stato creato dall'Agenzia delle Entrate per garantire maggiore trasparenza in merito alle transazioni che interessano il mercato immobiliare.

Le valutazioni si basano sui contratti di compravendita di ogni zona della città registrati presso l'Agenzia del Territorio e, per ogni categoria di immobile, è elaborato un intervallo di prezzi compresi tra un massimo e un minimo, escludendo dal campione gli immobili di particolare pregio e quelli di particolare degrado.

Questo tipo di valutazione ha il vantaggio di dare una misura attendibile sulla base del prezzo di vendita effettivo come risulta dal contratto registrato, ma presenta l'inconveniente di mettere insieme case di diversa categoria catastale e di vie che, anche se fanno parte della stessa zona, possono avere delle caratteristiche profondamente differenti.

I portali immobiliari

Esistono anche alcuni siti specializzati - come ad esempio Immobiliare.it, Casa.it e simili - dove è possibile avere una valutazione in tempo reale, inserendo le caratteristiche dell'immobile.

La valutazione si basa sugli annunci presenti presso i propri portali e sulla base delle rilevazioni dell'Agenzia delle Entrate: in tal modo è possibile elaborare un valore minimo, medio e massimo dell'immobile oggetto di valutazione.

Le tipologie di investimento immobiliare

Le tipologie di investimento immobiliare sono parecchie, più o meno conosciute, e non sempre richiedono l'esborso di un capitale corrispondente al valore dell'immobile.

Ecco le principali.

La compravendita sul mercato libero

La forma più classica di investimento consiste nell'acquisto di un immobile sul mercato libero, nella rivalutazione dello stesso e nella sua rimessa in vendita.

In tal caso è estremamente importante riuscire a trovare un immobile in forte sconto rispetto alla quotazione sul mercato e questo può avvenire principalmente quando il venditore è molto motivato a vendere subito la sua proprietà. In tali casi, in gergo tecnico, egli viene chiamato don't wanter, che è un'espressione presa a prestito dal linguaggio tecnico del mercato immobiliare americano.

I motivi per cui un venditore è particolarmente motivato a vendere con urgenza possono essere diversi:

-

Eredità

-

Mutui in corso per l'abitazione principale

-

Debiti di vario genere che possono comportare che l'immobile venga aggredito dai creditori

-

Trasferimento per lavoro o altro in un'altra città

-

Bisogno imminente di liquidità per determinati progetti

-

Separazioni coniugali

-

L'immobile deve essere ristrutturato e mancano i capitali per farlo

-

Rapporti turbolenti con i vicini

-

L'immobile è locato a inquilini morosi

-

I figli si sono trasferiti e la casa è diventata troppo grande

-

Acquisto di un altro immobile per cui si è pagata già la caparra

Individuare un don't wanter non è semplice, in quanto nessun venditore per ragioni di opportunità direbbe chiaramente di trovarsene uno per le mani: per questo ogni investitore ha bisogno di essere supportato da figure professionali come agenti immobiliari, amministratori di condominio, portieri con cui stipula una convenzione per ricevere da questi ultimi delle dritte che lo favoriscano nell'investimento.

Se non riesce ad individuare un don't wanter, un investitore immobiliare può comunque mettere in piedi operazioni profittevoli cercando immobili che per diverse ragioni sono sottovalutati. Qui chiaramente è molto importante l'esperienza e l'intuizione dell'investitore nel capire come, con determinati accorgimenti e in una determinata zona, all'immobile è possibile dare un valore tale da ottenere dei profitti.

Ciò può avvenire tramite dei frazionamenti, ossia dividendo un immobile che ha 3 locali per ricavarne 4 e venderli singolarmente, oppure tramite cambi di destinazione d'uso, se le normative comunali lo consentono, ad esempio trasformando un locale adibito a magazzino in abitazione.

Facciamo una simulazione.

Si immagini di acquistare un bilocale da ristrutturare in zona semi centrale del valore di mercato di 100.000 euro. L'immobile si trova in una zona strategica, perché collegato alla città con mezzi, strade, ecc. ed è circondato da negozi, scuole, università, parchi giochi e simili: tutti elementi che attirano eventuali acquirenti.

Calcolando le spese da sostenere per ristrutturarlo, si avrà un esborso di 30.000 euro e il valore di mercato di un bilocale ristrutturato è di 130.000 euro.

L'operazione di per sè non produrrebbe alcun vantaggio in quanto la cifra incassata dalla rivendita corrisponderebbe esattamente a quella sborsata per l'acquisto e le spese.

Effettuando una trasformazione da bilocale in tre monolocali da vendere ad esempio a degli studenti, si potrebbe ottenere una valutazione dei tre monolocali di 70.000 euro cadauno, con una spesa per il frazionamento e il resto di 50.000 euro.

Quindi in tal caso si avrebbe:

-

Importo investito: 100.000 + 50.000 = 150.000

-

Importo incassato dopo la trasformazione 70.000 x 3 = 210.000

-

Utile dell'operazione = 60.000

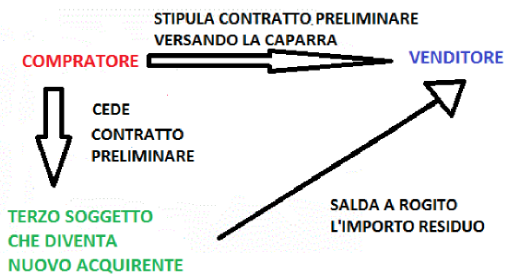

La cessione del compromesso

L'acquisto di un immobile viene effettuato partendo da un'operazione che consiste in un contratto preliminare tra compratore e venditore, dove il primo si impegna, ad una certa data e dietro versamento di una caparra, ad acquistare dal secondo presso un notaio il bene immobile oggetto della compravendita. Tale contratto preliminare viene chiamato compromesso, proprio perché compromette le parti.

La caparra è una somma di denaro che corrisponde a una parte del valore dell'immobile che ha determinate caratteristiche, a seconda del fatto che sia confirmatoria o penitenziale.

-

Con la caparra confirmatoria, il compratore inadempiente al rogito perde la somma di denaro che ha anticipato al venditore. Se ad essere inadempiente è il venditore, costui deve restituire il doppio della caparra

-

Con la caparra penitenziale il compratore inadempiente perde la caparra, mentre il venditore inadempiente deve semplicemente restituire la caparra percepita

Ma la differenza tra le due caparre è importante sotto un altro aspetto: con la confirmatoria il venditore può pretendere in giudizio l'adempimento dell'obbligo del compratore inadempiente di acquistare la casa, quindi può aggredire il patrimonio personale dell'acquirente. Con la caparra penitenziale, invece, il compratore inadempiente perde solo la caparra, perché essa funziona appunto come penitenza liberatoria per il fatto di non avere chiuso il contratto.

Questa distinzione è importante in funzione della cessione del compromesso, come vedremo.

La cessione del compromesso consiste nella vendita, da parte del compratore, del contratto preliminare a un altro soggetto che subentra al suo posto il giorno del rogito.

Ecco un esempio.

Si supponga che l'investitore Tizio individui sul mercato libero un immobile in buono stato, a sconto segnalato dal suo agente immobiliare di fiducia del valore di mercato di 100.000 euro, riuscendo a spuntare con il venditore Caio un prezzo di 70.000 euro.

Le parti si accordano in sede di contratto preliminare per il versamento di una caparra penitenziale di 10.000 euro, con rogito a 9 mesi.

I due pattuiscono anche che Tizio possa, prima del rogito, cedere il compromesso a un terzo venditore che gli subentrerà alla data del rogito stesso.

Dopo aver fatto qualche lavoretto di ammodernamento e di home staging per una spesa complessiva di 15.000 euro, facendo incrementare il valore di mercato dell'immobile della cifra corrispondente, Tizio riesce a cedere il compromesso a Sempronio per 55.000 euro, che andrà a rogito versando a Caio la somma residua che gli spetta di 60.000 euro.

All'agente immobiliare, Tizio darà 5.000 euro in via forfettaria per la realizzazione di tutta l'operazione.

Quindi l'utile dell'operazione per l'investitore Tizio sarà data da:

Importo dalla vendita del compromesso ricevuto da Sempronio 55.000 euro

- Caparra data a Caio in sede di preliminare 10.000 euro

- Spesa per ammodernamento e home staging 15.000 euro

- Spesa a forfait all'agente immobiliare 5.000 euro

Utile dell'operazione = 25.000 euro

ROE: Utile 25.000/Capitale proprio investito 30.000 = 83%

ROI: Utile 25.000/Capitale totale investito 100.000 = 25%

Una cosa importante da precisare è che l'investitore in tal caso non si intesta l'immobile, bensì effettua un'operazione finanziaria pura con a oggetto un bene immobiliare. Questo aspetto è molto importante in quanto, non intestandosi l'immobile, non paga l'imposta di registro che è una spesa molto onerosa.

Ovviamente il rischio dell'operazione sta nel fatto che, nella finestra temporale che separa la data di stipula del preliminare dalla data del rogito, l'investitore non riesca a trovare un compratore. In questo caso sarebbe importante versare una caparra di tipo penitenziale al venditore, più che una di tipo confirmatorio, in modo da liberarsi di qualsiasi altro obbligo e limitando la perdita al valore della caparra stessa.

Le operazioni di cessione del compromesso non sono molto frequenti perché è necessaria la combinazione di tutta una serie di fattori che non si verificano molto spesso. Bisogna avere un'alleanza molto forte con un agente immobiliare molto in gamba, che riesca a convincere il suo cliente non solo ad accettare un prezzo fortemente a sconto, ma anche ad aspettare un certo numero di mesi prima di incassare il resto della somma a rogito, per dare il tempo all'investitore di apportare valore all'immobile e di trovare un altro compratore a cui cedere il compromesso.

Viceversa, oltre all'aspetto psicologico del venditore che si trova davanti una controparte interessata solo alla speculazione, vi è un aspetto pratico: se il venditore può aspettare tutto questo tempo per ottenere la somma, allora non è più un venditore motivato e non si vede per quale motivo dovrebbe svendere il suo immobile al di sotto del valore di mercato quando, nello stessol lasso di tempo, potrebbe venderlo a prezzo pieno.

Le aste immobiliari

Le aste immobiliari hanno rappresentato un metodo di investimento molto utilizzato dagli investitori negli anni successivi alla crisi immobiliare del 2008, quando le banche avevano diminuito la concessione dei mutui e per lo più tali aste erano spesso deserte.

Un immobile viene messo all'asta quando il proprietario dello stesso subisce da parte di un creditore, che notoriamente è una banca che ha concesso un mutuo o Equitalia che ha emesso una cartella esattoriale, un'esecuzione giudiziale del bene.

L'immobile all'asta viene sottoposto a perizia da un tecnico nominato dal tribunale, che esegue una valutazione sulla base delle condizioni in cui si trova e viene messo all'incanto partendo dal prezzo di perizia.

Dopo il primo incanto, se l'asta rimane deserta (ossia non vi partecipa nessun acquirente), allora il giudice fissa una nuova data per un secondo incanto ribassando il prezzo del 20/25% e così fino a quando l'immobile non verrà aggiudicato.

Ogni partecipante effettua un'offerta in busta chiusa: il giorno dell'asta si apriranno le buste partendo dall'offerta più alta e inizierà la gara.

Un investitore che partecipa all'asta conta sul fatto che il prezzo sia ribassato rispetto al valore di mercato e durante la gara d'aggiudicazione non salga a un livello che renda poco profittevole l'operazione.

Solitamente gli immobili all'asta sono in pessime condizioni, in zone non proprio centrali e che quindi richiedono una certa ristrutturazione. Inoltre, prima di partecipare, è importantissimo leggere la perizia in quanto si possono nascondere delle insidie di carattere legale non semplici da dipanare: ad esempio abusi edilizi, diritti sull'immobile di terzi (diritto di abitazione, di locazione, ecc.), impianti non a norma e altro. Questo serve anche e soprattutto per avere la misura delle spese da sostenere per mettere tutto in regola ai fini della performance dell'investimento.

Una volta aggiudicato l'immobile, poi, nell'attesa che il tribunale decreti il trasferimento e consegni le chiavi per mano del custode giudiziario, è importante assicurarsi che il proprietario abbia lasciato l'appartamento perché, nella stragrande maggioranza dei casi, nonostante il provvedimento giudiziario di liberazione, esso viene per lungo tempo occupato.

Spesso, quindi, è l'investitore stesso che dà una buonuscita al proprietario perché liberi la casa in modo da poter effettuare i lavori del caso.

Facciamo un esempio.

L'investitore immobiliare Franco Rossi partecipa a un'asta immobiliare per un appartamento, situato in periferia della città, arrivato al terzo incanto e il cui valore è ridotto quindi del 50% rispetto al valore di perizia. Il tecnico perito lo aveva valutato 100.000 euro e l'immobile è completamente da ristrutturare, quindi la base d'asta parte da 50.000 euro.

Fatti i suoi calcoli, Franco Rossi determina un valore di mercato dell'immobile una volta ristrutturato di 170.000 euro, ma la cosa richiede una spesa di 50.000 euro per la ristrutturazione.

Inoltre stima le seguenti spese:

-

Imposta di registro 9% sul valore catastale (o prezzo di aggiudicazione se inferiore) e altre tasse: 5.000 euro

-

Spesa per regolarizzazioni: 2.000 euro

-

Spese condominiali non pagate: 3.000 euro

-

Spese procedurali: 2.000 euro

-

Buonuscita al proprietario: 5.000 euro

Quindi, sommando tutto ai 50.000 euro per la ristrutturazione, complessivamente l'operazione avrà un costo di 67.000 euro oltre il prezzo di aggiudicazione.

Quindi è chiaro che l'operazione sarà conveniente se in sede d'asta il bene immobile verrà aggiudicato a Franco Rossi a una cifra non superiore a:

Valore presunto di vendita dopo la ristrutturazione 170.000 - Spese totali sostenute 67.000 = 103.000 euro, a cui bisogna ovviamente togliere il profitto atteso dall'investitore.

Quindi, se il profitto atteso dell'operazione è di 20.000 euro, la cifra massima offerta a cui si può spingere Franco Rossi durante la gara sarà di 83.000 euro.

In verità, oggi è molto difficile fare affari alle aste immobiliari perché quando il prezzo è parecchio allettante i partecipanti sono numerosi: non vi sono solo possibili investitori, ma anche chi vorrebbe la casa per andarci a vivere e che quindi sarebbe disposto a pagare qualcosa in più per aggiudicarsela.

In quei casi, sovente si scatena una corsa forsennata al rialzo tra gareggianti sull'onda dell'emotività, con il prezzo che lievita anche oltre il valore di mercato del bene.

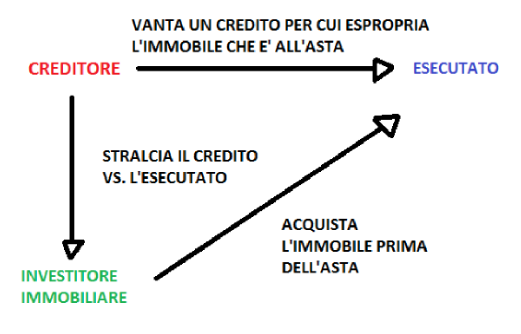

Lo stralcio immobiliare

Lo stralcio immobiliare è con ogni probabilità l'operazione più complessa tra tutte le operazioni immobiliari che un investitore può mettere in piedi, perché richiede grande esperienza e professionalità dal momento che i soggetti coinvolti saranno molteplici.

Lo stralcio immobiliare consiste in un'operazione dove l'investitore acquisisce l'immobile prima ancora che vada all'asta, trattando con il creditore perché accetti un'offerta ad un prezzo che normalmente è inferiore rispetto a quello dell'incanto. In questo modo il creditore non correrebbe il rischio che l'asta fosse deserta e che il prezzo si abbassasse uteriormente all'incanto successivo, oltre alle ulteriori spese legali da sostenere. Dal canto suo l'investitore eviterebbe la concorrenza di altri soggetti in asta.

Quando il creditore accetta l'offerta, l'asta viene sospesa fin quando l'operazione di stralcio non verrà concretizzata.

La procedura è molto più complessa di quanto non sembri, perché l'investitore dovrà affrontare una serie di cavilli legali che comportano la cessione dell'attuale proprietario dell'immobile e la rinuncia del credito da parte del creditore, operazioni che verranno effettuate contestualmente in tribunale nello stesso giorno.

Il problema nasce quando il creditore non è solo una banca o un altro soggetto privato ma, come spesso accade, Equitalia. Quest'ultimo ente, infatti, rappresentando lo Stato non può trattare il credito e dunque, per la parte che gli spetta, dovrà essere saldato per intero.

Ma quale sarebbe la motivazione per cui il proprietario dovrebbe accettare di cedere il proprio immobile a un investitore, se non può guadagnarci nulla?

In verità può guadagnarci molto, perché l'immobile lo perderà ugualmente quando andrà all'asta. E inoltre, una volta che la sua proprietà verrà aggiudicata, egli non si libererà del debito nei confronti dei creditori, ma esso rimarrà per la cifra residua.

Se ad esempio l'esecutato ha un debito di 100.000 euro nei confronti della banca e la casa viene venduta all'asta per 50.000 euro, egli rimarrà debitore per i rimanenti 50.000 euro e la banca andrà avanti nel recupero del credito, aggredendo tutte le sue proprietà e fonti di reddito. Le ripercussioni non finirebbero qui per il debitore, perché egli non potrebbe chiedere un prestito, qualsiasi reddito da lavoro regolare o pensione verrebbe decurtato di 1/5 da consegnare alla banca, non potrebbe avere un conto corrente e così via.

Quindi, accettando di consegnare la sua casa all'investitore, perderà sì la sua proprietà ma, per effetto dell'estinzione del credito, si libererà di qualsiasi altro obbligo nei confronti dei creditori anche se il valore dell'immobile non riuscirà a coprire l'entità del credito.

In questo è decisiva l'operazione di convincimento da parte dell'investitore, nel fare capire all'esecutato che tutto questo potrebbe essere la sua "salvezza".

Facciamo un esempio di operazione di stralcio immobiliare.

L'investitore Mario Bianchi, guardando le aste pubblicate sul portale del tribunale della sua città, individua un immobile per cui a una certa data si sosterrà un'asta al secondo incanto, partendo da una base d'asta di 60.000 euro.

Egli valuta il bene una volta ristrutturato 150.000 euro.

Dalla perizia e facendo una visura ipotecaria risale ai creditori e al proprietario. I creditori sono la banca ed Equitalia, rispettivamente per 100.000 euro e 15.000 euro. Bisogna precisare che, quando viene venduto all'asta un immobile, il ricavato viene ripartito tra i vari creditori a seconda del privilegio sul credito.

Il credito di Equitalia, come è stato detto, non è trattabile, quindi quella spesa bisogna sostenerla.

Alla banca, invece, Mario Bianchi fa un proposta di rinuncia del credito per 40.000 euro. La banca accetta, ma prima di tutto l'investitore convince l'esecutato a cedergli l'immobile, dietro una buonuscita di 10.000 euro.

I costi complessivi degli interventi sull'immobile, tra ristrutturazione, spese legali e procedurali, ammontano a 70.000 euro.

Quindi il conto economico dell'operazione sarà il seguente:

-

Valore di vendita dell'immobile ristrutturato = 150.000

-

Valore di stralcio del credito bancario -40.000

-

Somma da pagare ad Equitalia -15.000

-

Buonuscita all'esecutato -10.000

-

Costi per ristrutturazione e procedura -70.000

-

Profitto dell'operazione 15.000

Chiaramente, tutto questo è una semplificazione. La realtà è un pò diversa, in quanto è molto difficile riuscire a imbastire questa operazione partendo dai siti delle aste giudiziarie. Gli investitori in stralci hanno già contatti privilegiati con le banche, che segnalano esse stesse operazioni possibili per smaltire molti crediti inesigibili che hanno in bilancio e che hanno già fatto un'adeguata mediazione con l'esecutato perché liberi l'appartamento.

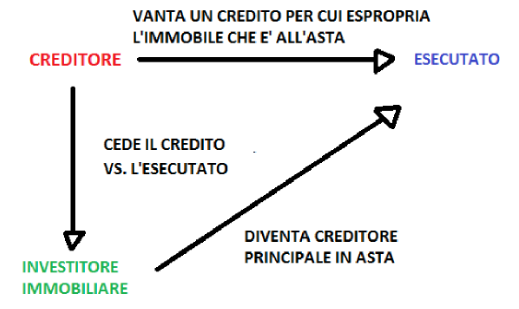

Acquisto del credito immobiliare

Un'altra operazione che può essere effettuata in alternativa allo stralcio da parte di un investitore immobiliare consiste nell'acquisto del credito immobiliare del creditore privilegiato.

In tal caso l'investitore propone al creditore privilegiato non di rinunciare al credito per annullare l'asta, ma di vendergli il credito per farla andare avanti. Quindi l'investitore si sostituirebbe al creditore nella ripartizione del credito, una volta che l'immobile viene aggiudicato.

In questo modo il guadagno sarebbe dato dalla differenza tra il prezzo di aggiudicazione all'asta e la somma pagata al creditore.

Questa operazione viene fatta se l'investitore pensa che quell'immobile salirà di prezzo durante la fase di aggiudicazione.

Ovviamente non dovrà trattare con l'esecutato per cedergli l'immobile o con altri creditori per rinunciare al credito, però l'investitore dovrà accollarsi tutte le incombenze di carattere legale che prima spettavano al creditore privilegiato, che normalmente è una banca, se il bene non viene aggiudicato all'asta.

Ecco un esempio di acquisto del credito immobiliare.

Pasquale Verdi individua un immobile all'asta al secondo incanto con una base di 50.000 euro. Secondo le sue valutazioni l'asta produrrà una lievitazione del prezzo fino ad almeno 100.000 euro, così propone alla banca, che è il creditore principale e che ha un credito di 80.000 euro, l'acquisto del credito per 75.000 euro e la banca accetta.

Il giorno dell'asta, il prezzo di aggiudicazione arriva a 93.000 euro e nella ripartizione vi sono altri creditori per 5.000 euro.

Quindi il profitto dell'operazione sarà così determinato:

-

Valore di aggiudicazione 93.000

-

Acquisto del credito -75.000

-

Altri crediti - 5.000

-

Profitto finale 13.000

Solitamente, per portare a termine un'operazione di acquisto/cessione del credito occorrono tempi mediamente lunghi in rapporto alle scadenze delle aste e il processo viene effettuato tramite società veicolo specializzate, che si occupano di tutta la parte legale e burocratica. Bisogna dunque considerare anche i costi relativi all'intermediazione, che si aggirano solitamente intorno a 5000/10.000 euro.

Acquisto immobile per rendita

L'acquisto di un immobile per ottenere una rendita tramite la locazione è l'investimento più utilizzato, non tanto da chi vuole speculare sull'operazione quanto da chi vuole proteggere il proprio capitale dagli effetti inflazionistici, investendo in un bene rifugio.

In realtà è possibile ottenere ottimi profitti dalla locazione di un immobile, a patto di rispettare alcuni accorgimenti.

Innanzitutto, è importante considerare che acquistare un immobile già locato costa in genere il 20/25% in meno di un immobile libero, quindi soprattutto se l'investimento viene finanziato dal mutuo, la parte non coperta dallo stesso verrebbe compensata dal risparmio ottenuto.

Dunque, se l'obiettivo è quello di acquistare un immobile per metterlo a reddito, non è mai conveniente farlo a prezzo pieno, a meno che il prezzo dell'affitto che si potrà spuntare non sia notevolmente superiore a quello in corso e l'inquilino attuale non sia molto puntuale con i pagamenti.

Il secondo fattore da considerare riguarda la rendita. Se l'immobile si trova nel centro di una grande città, costa normalmente di più di un immobile in zona periferica e, anche se i prezzi degli affitti sono un pò più alti, in rapporto al capitale investito il ritorno è notevolmente inferiore. Inoltre, solitamente immobili di metratura inferiore hanno una resa maggiore rispetto a quelli dotati di molti vani.

Il terzo fattore riguarda il posizionamento strategico dell'immobile e il target a cui si rivolge. Un immobile vicino ad università ed ospedali presenta maggiore probabilità di trovare un inquilino che non sia moroso.

Infine bisogna tener conto delle condizioni dell'immobile e del contesto condominiale. Ad esempio, un immobile dove sono state deliberate delle spese importanti per la ristrutturazione condominiale (facciate, ascensori, scale, ecc.) o dove parte degli inquilini non pagano le spese condominiali, comporta dei costi periodici che vanno a deturpare la pigione che si percepisce dalla locazione.

Nonostante tutti gli accorgimenti, le locazioni immobiliari oggi presentano un rischio sensibile, legato alla capacità dell'inquilino di far fronte all'impegno periodico di pagare l'affitto. Questo per via della precarietà generale che vive il mondo del lavoro oggi e che quindi può mettere in condizione l'affittuario di non essere più in grado di pagare o comunque di ritardare i pagamenti.

Perciò oggi molti proprietari incaricano delle agenzie specializzare perché eseguano un servizio di screening sulle condizioni economico-finanziarie del locatario, prima di poter stipulare il contratto di affitto.

Purtroppo neppure questo è indice di garanzia, ragion per cui negli ultimi anni si è sviluppato il mercato degli affitti brevi dove l'immobile viene locato per pochi giorni soprattutto a turisti o lavoratori in viaggio che stazionano per breve tempo in un luogo. Grazie al pagamento anticipato, il meccanismo evita al proprietario di trovarsi nell'incresciosa situazione di non ricevere quanto gli spetta e, soprattutto, di dover sostenere poi delle spese legali per lo sfratto.

Di contro, però, questo tipo di attività ha bisogno di una gestione costante per via del turnover continuo degli inquilini: per questo, spesso vengono incaricate delle società specializzate che si occupano della gestione, dietro il pagamento di una provvigione per il servizio.

Di norma gli affitti brevi rendono molto di più rispetto a quelli a lunga scadenza sebbene, come detto, richiedano un impegno maggiore.

La sublocazione

La sublocazione è un contratto che viene effettuato tra l'inquilino di un immobile di proprietà di terzi e una terza persona, alla quale l'inquilino subloca lo stesso immobile a un prezzo maggiorato.

Ecco un esempio: Tizio ha messo in locazione la sua casa a 700 euro al mese, l'investitore Caio firma il contratto di locazione con Tizio e diventa suo inquilino, ma fa mettere nel contratto la clausola di poter sublocare il bene. Trova un altro inquilino e stabilisce un contratto di sublocazione a 900 euro al mese.

In questo modo, quindi, Caio percepisce una rendita di 200 euro al mese senza essere proprietario di nulla.

Come si evince dall'esempio qui sopra, è necessario che ci sia l'autorizzazione del proprietario dell'immobile affinché l'affittuario a sua volta possa subaffittare l'immobile.

Questo tipo di operazioni non è così diffuso, in genere, esistono quando si affitta un immobile di grandi dimensioni e si subaffittano le varie stanze a più persone, lucrando sulla differenza di prezzo.

Se, per esempio, Tizio affitta da Caio un quadrilocale di 150 mq a 1.000 euro al mese e subaffitta le quattro stanze a studenti a 400 euro al mese, a quel punto l'operazione diventa redditizia e Tizio incassa 1.600 euro al mese a fronte di una spesa di 1.000 euro.

Ovviamente è importante trovare un proprietario che non abbia molta voglia o tempo di star dietro alle dinamiche riguardo gli affitti e ne affidi dunque la gestione all'inquilino, che si occuperebbe di tutte le questioni legate a burocrazia e simili.

L'house filipping

L'house filipping è un metodo poco conosciuto in Italia ma molto in voga negli Stati Uniti, dove l'investitore firma una proposta d'acquisto con il venditore (attenzione: "proposta d'acquisto" non è il compromesso) in cui viene inserita una clausola sospensiva. Tale clausola stabilisce che l'immobile oggetto del contratto verrà acquistato a condizione che vada a buon fine l'erogazione del mutuo da parte della banca del compratore.

Nel caso in cui il mutuo non viene concesso, la proposta perde di efficacia e nulla sarà dovuto al venditore.

Fino al responso della banca, il compratore può cedere la proposta d'acquisto a un terzo soggetto a prezzo maggiorato, ottenendo un profitto praticamente senza spendere nulla.

Un esempio forse può chiarire meglio.

Tizio stipula con Caio una proposta d'acquisto di un immobile, dove Tizio è il compratore e si impegna a versare una caparra di 5.000 euro con la condizione che la sua banca conceda il mutuo per poter effettuare il preliminare di vendita e poi il rogito.

Nel frattempo Caio trova un altro acquirente dell'immobile e cede la proposta a 15.000 euro. In tal caso Tizio avrà ottenuto un guadagno di 10.000 euro, senza aver sborsato un centesimo.

È evidente che un'operazione di questo tipo richieda una convenzione estremamente solida con un agente immobiliare, che svolga un certo ruolo di intermediazione tra le parti, ed è solo appannaggio di grandi investitori esperti del settore.

I fondi immobiliari

L'investimento immobiliare può comportare un impiego di capitali molto elevato, se non si ha la possibilità di accedere a finanziamenti o non si adottano degli strumenti particolari, come abbiamo visto. Una possibilità di ovviare a questo inconveniente è investire in fondi immobiliari.

I fondi immobiliari sono dei fondi di investimento che raccolgono capitale presso il pubblico e lo investono in immobili di tipo di residenziale, commerciale e ad uso ufficio. Ogni investitore partecipa con una quota che può anche essere esigua e questo consente di poter investire in immobili senza per forza dotarsi di grandi capitali.

L'altro aspetto importante riguardo i fondi immobiliari è che, essendo un prodotto finanziario, non richiedono un grande impegno da parte dell'investitore, ma funziona in maniera molto simile a qualsiasi investimento di carattere finanziario che riguardi gli altri fondi comuni di investimento.

Inoltre, vi è anche un fattore legato alla diversificazione, poiché con pochi capitali è possibile investire in diverse tipologie di immobili di diversa metratura.

Aspetti fiscali degli investimenti immobiliari

Prima di tutto è bene osservare che la fiscalità riguardo i profitti che derivano dalle operazioni immobiliari è diversa a seconda del fatto che queste ultime vengano realizzate o meno nell'esercizio di un'attività imprenditoriale.

Nel primo caso vige la tassazione sul reddito di impresa, che è diversa a seconda del tipo di forma giuridica della stessa. Nel secondo caso, invece, bisogna distinguere tra vari scenari.

Le plusvalenze che derivano dalle operazioni di acquisto e rivendita sono tassate al 20%, mentre riguardo quelle di cessione del compromesso o della proposta d'acquisto la situazione è controversa, in quanto non vi è una norma specifica e la dottrina e la giurisprudenza in questo caso sono combattute.

Vi sono, quindi, 3 ipotesi:

-

La prima ipotesi si basa sulla formula della cessione del contratto, quale è il preliminare di vendita, quindi con un'imposizione fiscale del 3%

-

La seconda ipotesi considera la plusvalenza nell'ottica dei redditi diversi, quindi che fanno cumulo con gli altri redditi in sede di dichiarazione fiscale

-

La terza ipotesi, che è quella prevalente, considera la plusvalenza da cessione del compromesso alla stregua di quella della compravendita immobiliare ed è quindi tassata al 20% con sostituto di imposta

Le rendite da locazione sono tassate con la cedolare secca del 10% (21% se si tratta di immobili commerciali) in modo opzionale alla tassazione IRPEF a scaglioni.

I principali vantaggi degli investimenti immobiliari

I principali vantaggi degli investimenti immobiliari possono essere così riassunti:

-

Mantenimento di un valore. Un investimento immobiliare potrebbe perdere valore nel tempo per tutta una serie di circostanze (calo fisiologico della domanda, sopravvenuto degrado della zona, usura dell'immobile, ecc.) ma difficilmente il valore di mercato si azzera, a differenza dei titoli finanziari, che possono anche a arrivare a un valore nullo se le istituzioni che rappresentano sono colpite da particolari vicende di carattere economico-finanziario. Questo avviene perché, essendo un bene reale adibito ad investimento ma soprattutto ad abitazione, al giusto prezzo un immobile ha sempre una domanda. Proprio per questa ragione gli immobili vengono considerati un bene rifugio

-

Controllo dell'investimento. A differenza dei titoli finanziari, dove è il mercato l'unico decisore riguardo la qualità del titolo, gli immobili possono essere modificati con interventi di ristrutturazione e riqualificazione per farne aumentare il valore. In questa maniera l'investitore ha una maggiore incidenza sul prezzo di mercato del bene e un maggiore controllo del rischio

-

Redditività alta in rapporto al rischio. Solitamente gli investimenti immobiliari presentano una rendita da un minimo del 2% ad un massimo anche del 15% sulle locazioni il che, rappresentando un bene rifugio, non è di poco conto. Soprattutto se si considera che oggi i titoli di Stato a lunga scadenza non rendono più dell'1%

-

Tassazione favorevole. Mentre le plusvalenze finanziarie in generale sono tassate al 26%, quelle immobiliari scontano un'aliquota del 20% versata dal notaio che agisce come sostituto di imposta in sede di rogito. Inoltre, per gli affitti, addirittura vi è una cedolare secca del 10% su immobili abitativi e del 21% su quelli commerciali.

I principali svantaggi degli investimenti immobiliari

I principali svantaggi degli investimenti immobiliari possono essere così sintetizzati:

-

Alte spese all'entrata. Mentre per i titoli finanziari le uniche spese da sostenere sono rappresentate dalle commissioni bancarie sugli ordini e/o sulla gestione, che rappresentano al massimo il 2/3% del capitale investito, gli investimenti immobiliari comportano delle spese accessorie per notaio, agenzia, imposta di registro, tecnici periti, avvocati, ecc. che ammontano ad un cifra che va dal 15% al 20% dell'investimento. Inoltre, se l'immobile richiede una ristrutturazione, vi sono da considerare importanti spese aggiuntive.

-

Maggiore impegno richiesto. Un investimento immobiliare richiede parecchio lavoro burocratico e gestionale, quindi tempi di implementazione più lunghi laddove un investimento finanziario richiederebbe un semplice ordine di esecuzione da un PC e il controllo dell'andamento dell'operazione.

-

Capitale bloccato per mesi. Se si investe in azioni, obbligazioni o altri strumenti finanziari, il capitale investito potrebbe essere smobilizzato facilmente a seconda della liquidità del mercato. Un investimento in immobili è meno liquido per definizione e quindi rende più difficoltosa qualsiasi ipotesi di trading immobiliare.

-

Taglio minimo elevato. A meno che non si adottino delle tecniche particolari ma difficili da realizzare, come la cessione del compromesso o l'house filipping, o non si acquistino dei fondi immobiliari, un investimento in immobili richiede capitali importanti e, per questo, non è accessibile a tutti. Con capitali ridotti, invece, è possibile acquistare altri strumenti finanziari.