Nel 2024, l'oro ha fatto registrare 40 nuovi massimi storici, con il più recente a 2.695 dollari l'oncia il 26 settembre. Questo rappresenta un rendimento del 28% da inizio anno, superiore al +22% dell'S&P 500. Le previsioni di Bank of America e Citigroup indicano un possibile aumento fino a 3.000 dollari nel 2025, con un potenziale guadagno dell'11%. Ma quindi, perchè il bene rifugio per eccellenza negli ultimi giorni sta riscontrando ribassi significativi? Lo analizziamo in questo articolo e nel video allegato.

Gli elementi che hanno sostenuto il prezzo dell'oro

-

- Tassi d'interesse in calo: Tradizionalmente, l'oro sale quando i tassi scendono, riducendo l'attrattiva delle obbligazioni. Tuttavia, nonostante i tassi storicamente bassi, l'oro è salito anche durante un periodo di tassi elevati (come ad esempio negli anni 80' e negli ultimi 3 anni).

- Banche centrali: Nel 2022 e 2023, le Banche centrali (Cina, India, Polonia) hanno acquistato più di 1.000 tonnellate di oro ciascuna. Tuttavia, gli acquisti nel secondo trimestre del 2024 sono scesi del 39%, da 300 a 183 tonnellate.

Questi due aspetti potrebbero essere cambiati con le nuove decisioni di politica monetaria delle Banche Centrali mondiali, soprattutto della Federal Reserve americana (FED). Il mercato sta scontando una ripresa economica contestualmente ad un abbassamento dei tassi e ciò, come spiegheremo in seguito, paradossalmente non fa bene al metallo giallo.

Investimenti e preoccupazioni macroeconomiche

Dopo il ritiro di 4 miliardi di dollari dai fondi ETF sull'oro nel 2023, i flussi sono tornati positivi a partire da luglio 2024, con un aumento della domanda da parte degli investitori retail.

L'oro viene visto come un rifugio sicuro contro l'inflazione e l'erosione del valore del dollaro. Con il debito pubblico degli Stati Uniti salito a oltre il 120% del PIL e la mancanza di politiche incisive per ridurre il deficit, molti investitori temono una svalutazione del dollaro, il che rende l'oro un'opzione più appetibile.

Nonostante l'oro possa continuare a crescere, spesso lo fa in periodi di pessimismo economico, filone principale dell'ultimo anno tra tensioni geopolitiche e paura per un "hard-landing" dell'economia che, dagli ultimi dati e stime degli analisti, pare sia uno scenario poco probabile.

Tassi d'interesse reali ed aspettative di inflazione

Uno dei principali fattori che influenzano l'oro è il tasso d'interesse reale, ovvero il tasso d'interesse nominale meno l'inflazione. Quando i tassi reali scendono, l'oro tende a diventare più attraente rispetto alle obbligazioni e altri investimenti "privi di rischio", come i titoli di Stato. Pimco, un noto gestore di fondi, ha stimato che una riduzione di un punto percentuale nei tassi reali a 10 anni può tradursi in un aumento del prezzo dell'oro del 24%.

Le aspettative di inflazione, soprattutto a 2 anni, sono un altro fattore importante. Quando gli investitori si aspettano un aumento dell'inflazione, il valore reale degli asset denominati in valuta (come il dollaro) diminuisce, spingendo gli investitori a cercare rifugi sicuri come l'oro. Questo era evidente tra il 1971 e il 1980, quando l'aspettativa di inflazione crescente coincise con un significativo aumento del prezzo dell'oro.

Quando ci sono aspettative di riduzione dei tassi da parte delle Banche centrali, come accade spesso in cicli di allentamento monetario, l'oro tende a salire. La riduzione dei tassi rende meno attraenti gli asset che producono rendimenti fissi, come le obbligazioni, e spinge gli investitori verso beni reali come l'oro. La Leuthold Group nota che l'oro storicamente beneficia di ogni ciclo di taglio dei tassi, guadagnando slancio man mano che il ciclo prosegue e il dollaro si indebolisce.

Fino a circa un mese fa, quindi, gli investitori valutavano l'oro un asset interessante perché scontavano una FED molto più morbida con quasi 8 tagli dei tassi (ogni taglio equivale a 0,25%) entro la fine del 2024 ed un'inflazione in forte raffreddamento. Dopo i dati sorprendentemente positivi dal mercato del lavoro americano, però, gli operatori scontano soltanto altri 2 tagli della FED che, sommati con i 50 punti base di taglio del 20 settembre, fanno un totale di 4 tagli da 25pb, la metà di ciò che prima scontava il mercato.

Questo ha ovviamente fatto ricalibrare i posizionamenti dei traders che adesso valutano il gold meno attraente rispetto ad un mese fa. Vediamo se dal punto di vista tecnico è cambiato qualcosa.

Oro: attenzione a questo segnale tecnico importantissimo

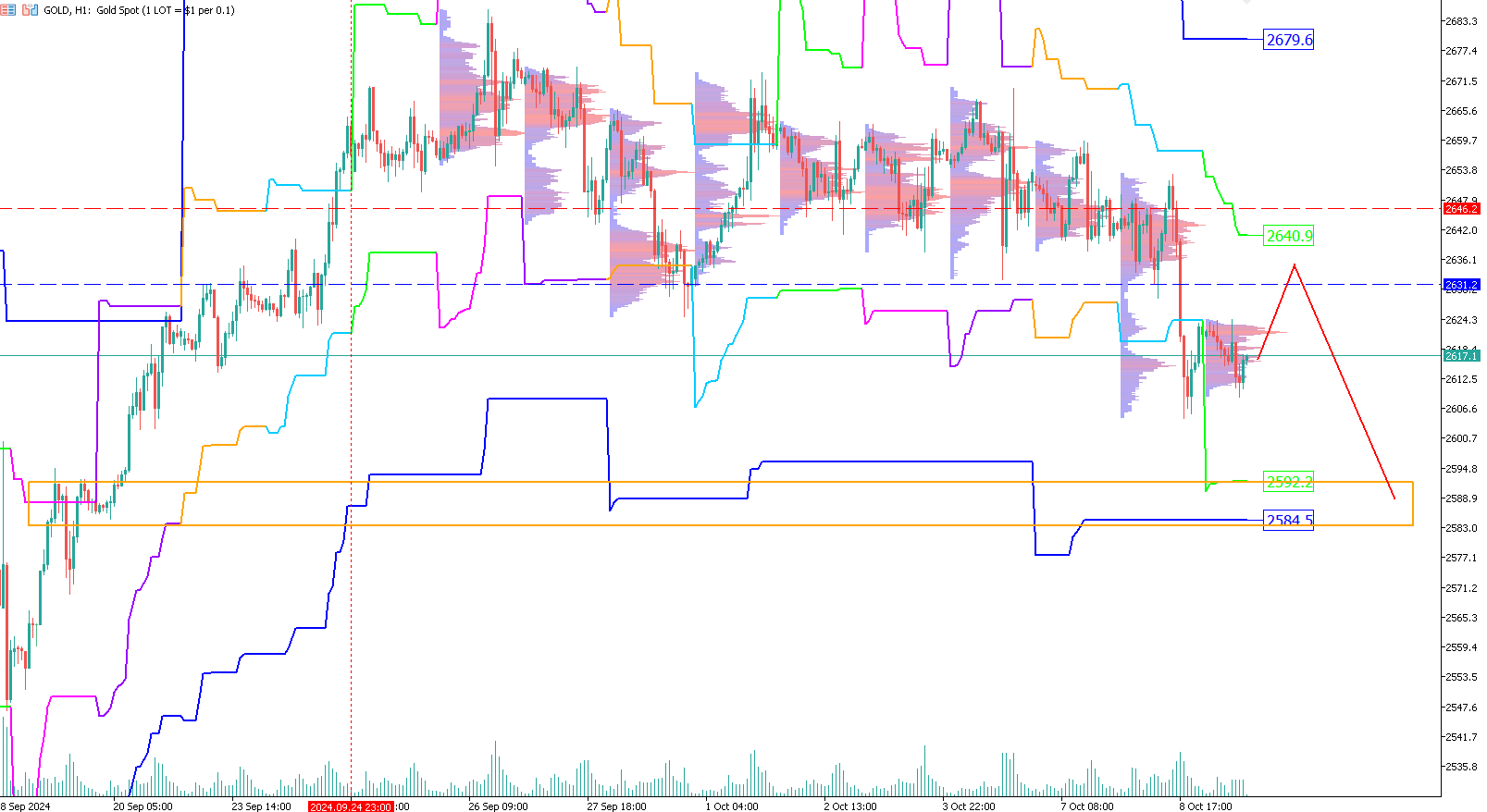

Per ciò che abbiamo detto in precedenza, se la situazione macroeconomica dovesse essere confermata anche nei prossimi mesi, potremmo assistere ad un prosieguo ribassista del gold nelle prossime settimane. Utilizzeremo lo strumento "GOLD" presente su Trive e l'indicatore "Biz Volatility" per identificare i livelli chiave del prezzo sui quali impostare stop loss e take profit.

Fonte: Trive.com/it

Fonte: Trive.com/it

L'indicatore presente sul grafico del GOLD qui in alto, fa parte del percorso formativo "Trading con la Volatilità" in partenza a fine ottobre. Una strategia di trading oggettiva e statistica da intraprendere dopo le 18.00. Ne parliamo più approfonditamente in questo articolo: Come sfruttare la Volatilità: strategia di trading dalle 18 alle 22.

Il ribasso di ieri ha riscontrato una rottura ed inversione strutturale su timeframe H1 ed H4, ottimo segnale per poter intraprendere operazioni ribassiste sull'oro. Come consiglia anche l'indicatore, attenderemo un ritracciamento con possibile retest della zona di rottura a 2.640 dollari e dintorni per poter entrare in posizione.

Lo stop loss lo piazzeremo poco sopra alla zona di cluster volumetrico dell'8 ottobre a 2.651$ ed il target, come segnalato dalla volatilità massima raggiungibile questa settimana, è da piazzare in zona 2.590 dollari ad oncia. Questo trade ha un rischio/rendimento superiore ad 1:2,5 ed un orizzonte temporale di qualche giorno, da chiudere entro fine settimana.

Disclaimer: File MadMar