Dopo il CPI (Consumer Price Index) rilasciato ieri, i mercati potrebbero aspettarsi una FED più "hawkish" del previsto nella prossima riunione FOMC del 20 settembre. Dai dati è emersa un'accelerazione soprattutto della parte headline, a causa del forte aumento dei prezzi del Petrolio.

La narrativa di una pausa imminente, dopo il CPI di ieri, potrebbe essere messa da parte dagli operatori, che valuteranno posizionamenti diversi da qui alla riunione della prossima settimana. Gli indici USA potrebbero essere i più colpiti, in particolar modo il Dow Jones che risulta essere il più debole dei tre.

Inflazione (CPI) Stati Uniti

Fonte: Investire.biz

Fonte: Investire.biz

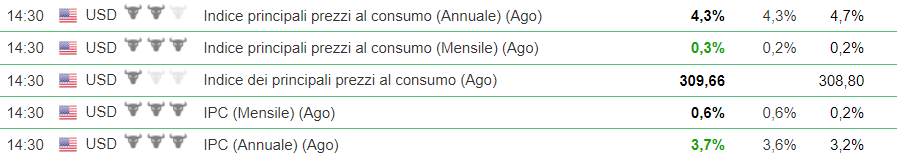

Come riportato dal calendario economico qui sopra, l'inflazione headline annuale è risultata al +3,7%, in aumento rispetto al mese scorso (+3,2%) e superiore alle aspettative degli analisti. La componente "Core" (escluso cibo ed energetici) ha rispettato le stime risultando in contrazione al +4,3% rispetto al mese scorso (+4,7%).

Fonte: U.S. Bureau of Labor Statistics

Fonte: U.S. Bureau of Labor Statistics

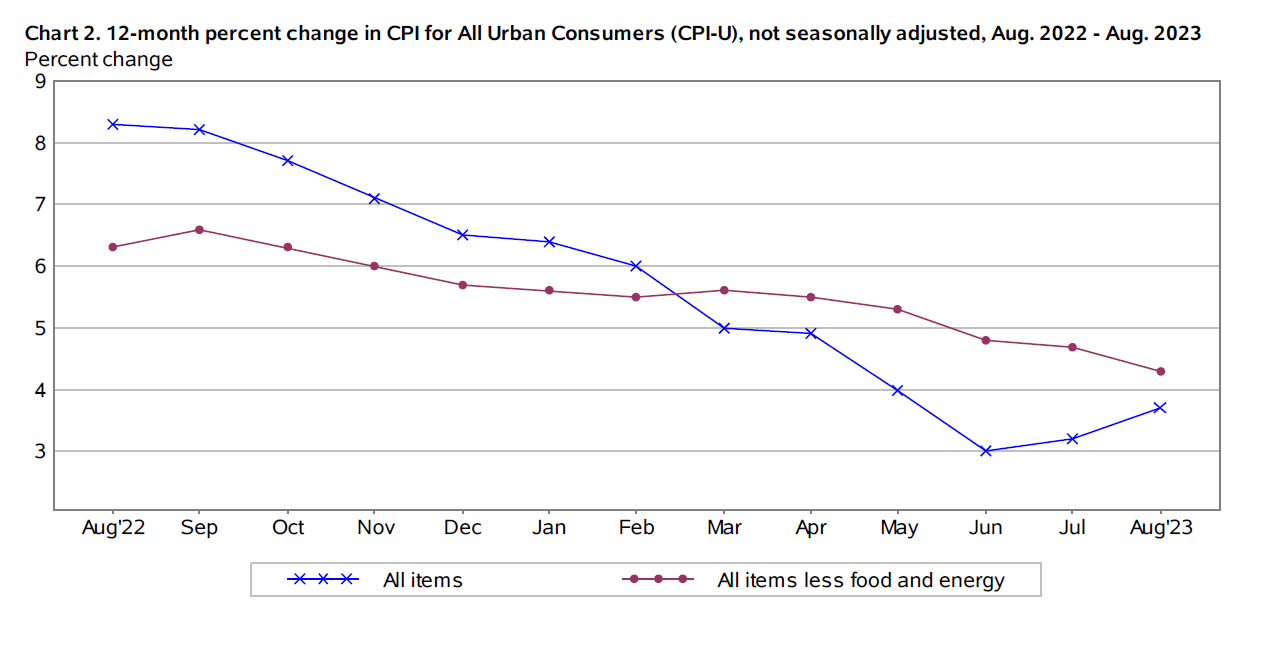

Quanto detto in precedenza è riassunto nel grafico qui in alto che conferma il forte trend ribassista della componente Core (linea rossa) a discapito di quella headline (linea blu) che dura ormai da agosto-settembre 2022. Ciò che ha sorpreso, pur rispettando le aspettative, è stato l'incremento mese su mese da +0,2% di luglio al +0,6% di agosto.

Fonte: Tradingeconomics, U.S. Bureau of Labor Statistics

Fonte: Tradingeconomics, U.S. Bureau of Labor Statistics

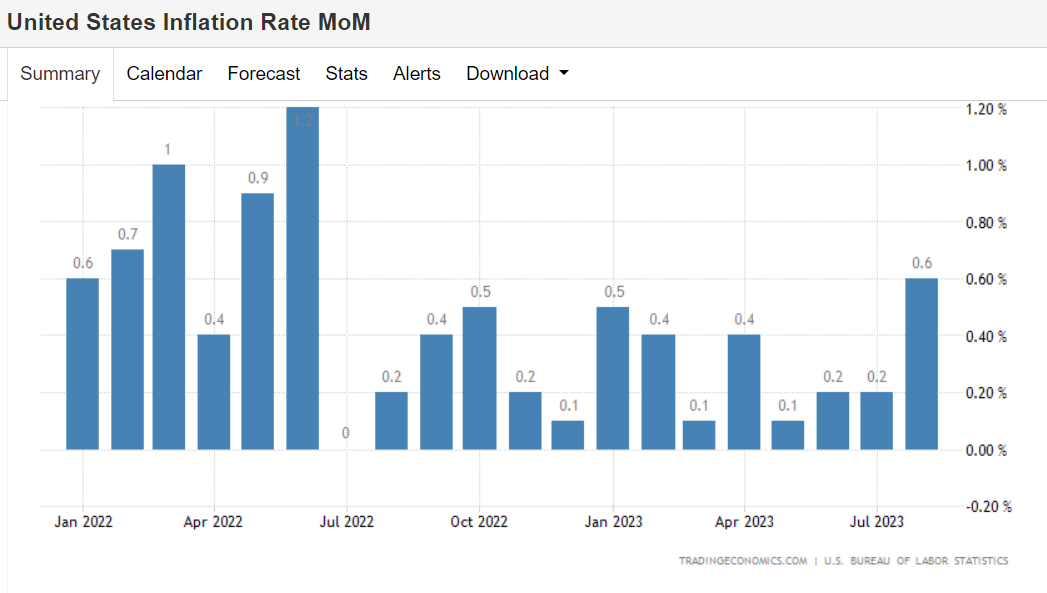

Si tratta dell'incremento maggiore dal +0,5% mensile registrato a giugno 2022, periodo in cui l'inflazione esplose al rialzo (istogramma qui sopra). Questo aspetto è il punto focale della questione perchè un'accelerazione così improvvisa da un mese all'altro potrebbe non risultare un caso isolato, facendo crescere i timori di un ritorno di fiamma dell'inflazione proprio nei prossimi mesi.

Fonte: U.S. Bureau of Labor Statistics

Fonte: U.S. Bureau of Labor Statistics

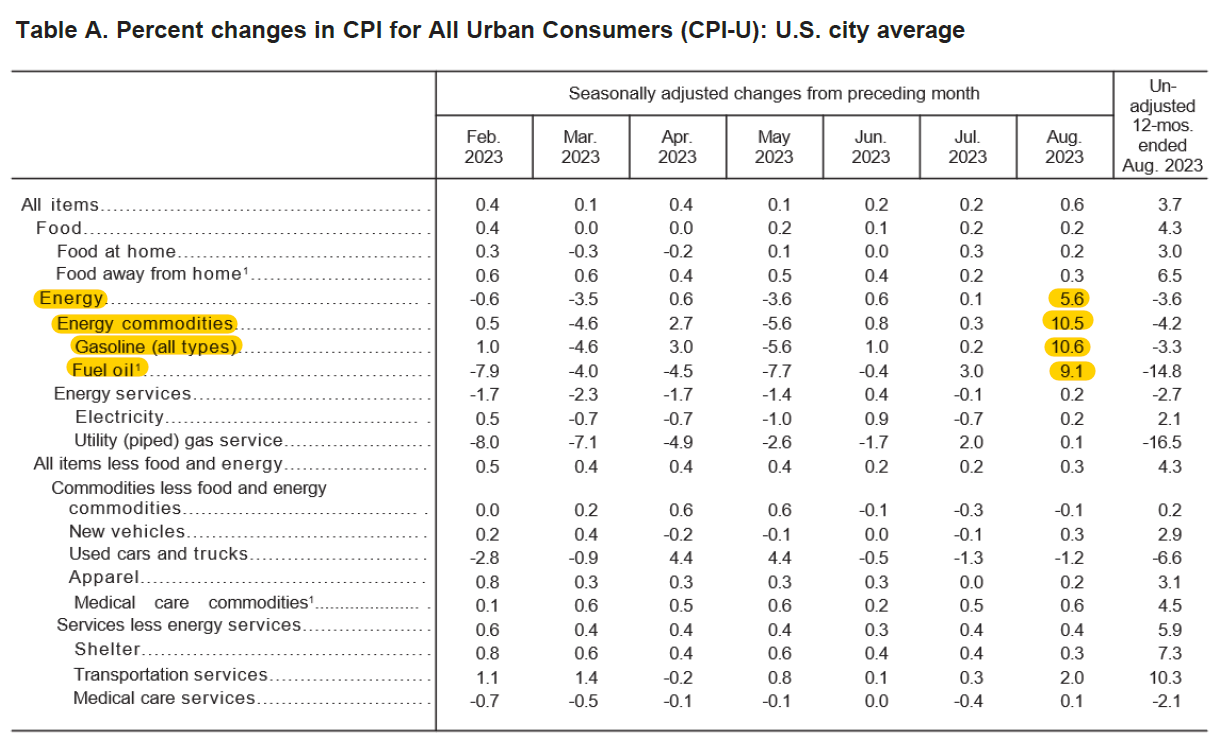

Andando più in profondità nei dati ufficiali forniti dal U.S. Bureau of Labor Statistics, scopriamo che ad aver influito particolarmente sull'aumento è il settore energetico, in particolar modo la componente relativa alle materie prime ed al carburante. Come riportato dalla tabella, l'aumento mese su mese (penultima colonna) delle categorie citate ha avuto picchi del +10,6%.

Nonostante il forte aumento mensile, l'ultima colonna riporta un ulteriore decremento rispetto al dato dello stesso periodo dell'anno scorso, con cifre tra il -3,3% ed il -16,5% a seconda della categoria (ad incidere è stato soprattutto il prezzo del Natural Gas).

Con questi dati alla mano dobbiamo fermarci un attimo a riflettere su un punto fondamentale: l'effetto base. Il cosiddetto effetto base caratterizza qualsiasi tipologia di dato ed è fondamentale per capire soprattutto le differenze anno su anno, proprio come nel caso dell'inflazione.

Per farla semplice, tanto più è elevato il dato alla fonte (del periodo precedente) tanto sarà inferiore il dato più recente (del periodo attuale). Nel caso specifico del CPI, l'anno scorso avevamo un'inflazione superiore all'8% causata dai prezzi delle materie prime fuori controllo e questo incide ovviamente col calcolo dell'inflazione attuale che risulta essere nettamente inferiore proprio per l'effetto base.

Proprio per questo motivo crediamo sia più giusto focalizzarci sull'andamento della periodicità mensile, poichè riteniamo l'unico modo per comprendere effettivamente l'andamento reale dell'inflazione (anche se pur sempre con un mese di ritardo).

Per tutti i motivi sopra citati riteniamo che gli indici americani possano riposizionarsi al ribasso proprio sulla scia della nuova narrativa appena raccontata. In particolar modo valuteremo uno Short sull'indice più debole, il Dow Jones.

Analisi Tecnica - Dow Jones (US 30)

I livelli operativi citati di seguito sono presi dallo strumento "US 30" offerto dal broker Kimura Trading. Questo strumento ci permette di operare senza scadenze essendo di fatto la controparte "cash" del future principale di riferimento.

Partiamo dal presupposto che il livello di contrattazione attuale (34.600-34.700 punti) è un'area di particolare importanza per l'indice dal punto di vista mensile. Questo livello infatti ha funzionato come resistenza mensile da dicembre 2022 fino a luglio 2023, periodo in cui è stato effettivamente rotto con estrema forza al rialzo.

Attualmente stiamo effettuando l'ennesimo retest della zona per poterla confermare come supporto mensile significativo. La situazione quindi è delicata ed al limite di una doppia valutazione sia in ottica long che short.

Per ciò che abbiamo affermato prima, però, siamo confidenti del fatto che il Dow Jones sia propenso ad effettuare un retest verso aree di prezzo ben più basse. Inoltre, due giorni fa abbiamo ottenuto un'ottima conferma ribassista dalla price action grazie alla candela doji giornaliera formatasi il 12 settembre. Questo è un netto segnale di indecisione e quindi, contestualizzando il movimento, di inversione ribassista.

Riteniamo quindi che il range 34.800-34.900 punti, possa essere stato effettivamente il top di periodo ed è una resistenza troppo forte per essere rotta al rialzo al momento.

Livelli Operativi

- Ingresso: tra 34.650 e 34.750 punti;

- Stop Loss: sopra 34.850 punti;

- Target 1: 34.500 punti;

- Target 2: 34.300 punti;

- Target 3: 34.100 punti.