Mentre Nasdaq e S&P 500 flirtano con nuovi massimi storici, gli investitori istituzionali e i dati macro cominciano a raccontare una storia diversa: tra capitali in fuga, Fed più “dovish” e consumi in rallentamento, si moltiplicano i segnali di cautela sul mercato americano. In questo articolo e nel video allegato, vediamo nel dettaglio quali sono questi campanelli d'allarme da non sottovalutare.

Gli indici americani e la dissonanza tra prezzo e fondamentali

Il Nasdaq 100 è arrivato a meno di 30 punti dai massimi storici, mentre l’S&P 500 continua a macinare record su record. Una performance che stupisce soprattutto alla luce delle tensioni geopolitiche in Medio Oriente e delle incertezze economiche interne agli Stati Uniti. Il rally sembra ignorare del tutto l’escalation temporanea tra USA ed Iran, il forte aumento del debito pubblico americano e persino i dati deludenti sulla fiducia dei consumatori (dato sceso a 93 punti rispetto ai 98 attesi).

Fonte: Forecaster Terminal

Fonte: Forecaster Terminal

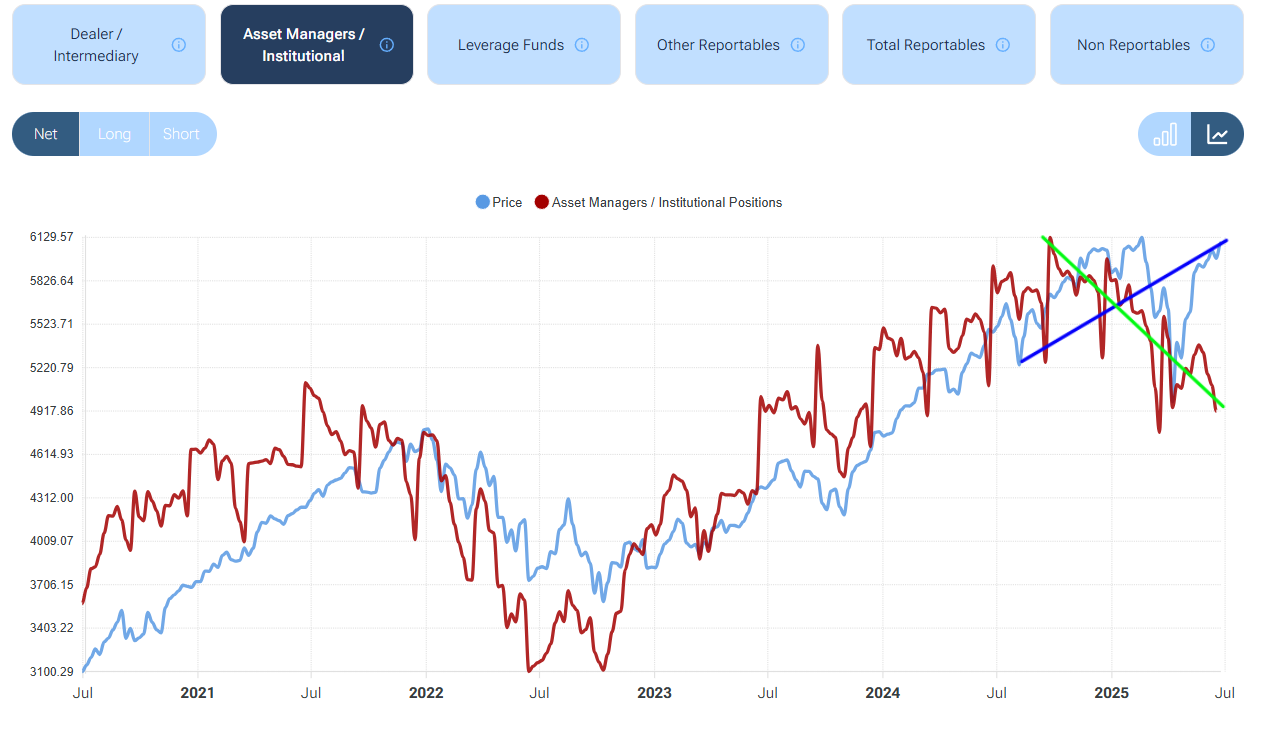

In controtendenza, gli investitori istituzionali sembrano già muoversi in modo più cauto come è facilmente visibile dal Forecaster Terminal. Il COT Report sul mercato azionario americano, infatti, mostra una riduzione dell’esposizione "long" netta sui principali indici USA con una chiara divergenza tra prezzo in aumento (linea in blu) e posizioni nette in diminuzione (linea in verde). Il denaro “smart” si sta muovendo fuori dagli Stati Uniti, direzionandosi verso Europa, Svizzera, Giappone, Cina e, ovviamente, verso il bene rifugio per eccellenza, l'oro.

Fed e Powell: primi segnali concreti di una svolta accomodante

Uno degli eventi più rilevanti passati quasi sotto traccia è il cambio di tono della Federal Reserve. Jerome Powell ha delineato, per la prima volta dopo tanto tempo, un percorso esplicitamente condizionato per i tassi di interesse. Se i dati dell'inflazione di giugno, luglio e agosto non confermeranno un rimbalzo, la Fed si dice pronta ad agire con un possibile taglio dei tassi.

Il mercato sta scontando una probabilità del 30-35% di un intervento a luglio e di oltre il 55% per una riduzione a settembre. È un segnale importante: la Fed ha passato il testimone all’inflazione. Se questa dovesse calare sotto le attese, i tagli diventeranno inevitabili. Ma ciò implica anche una debolezza strutturale dell’economia americana, già segnalata dalla contrazione degli utili futuri in aziende chiave come FedEx.

FedEx, spesa dei consumatori e il primo campanello d’allarme

Nonostante una trimestrale positiva in termini di margini e buyback, FedEx ha perso il 4% in after-hour, penalizzata da una guidance prudente per il Q1 2026. I motivi? Rallentamento dei volumi, fine di contratti chiave e un consumatore americano che spende meno. L’azienda, barometro dell’economia reale, riflette così un primo sintomo di stagflazione e frenata della domanda interna (FedEx: la trimestrale batte le attese, ma le azioni crollano in Borsa).

Questi segnali si riflettono anche nei dati macro. L’ultimo Consumer Confidence è risultato sorprendentemente debole, mentre il mercato immobiliare mostra un’impennata dei listing nelle città più importanti. Tutti sintomi di una dinamica creditizia che comincia leggermente a scricchiolare.

Fuga di capitali e crisi di fiducia nel dollaro

Una delle tendenze più nette è la fuga dai titoli americani. Il mercato non vuole più debito USA. Nessuno – salvo lo stesso "Dipartimento del Tesoro" – sembra disposto a comprare Treasury, nonostante rendimenti del quasi 5% su scadenze ventennali. Lo stesso dollaro si mostra debole, anche contro euro e franco svizzero, in un contesto in cui nemmeno i tassi reali positivi bastano più ad attirare capitali.

Il grosso dei flussi si è diretto verso l’oro, sempre più acquistato da banche centrali (Russia, Cina, India), e in parte anche verso i mercati europei e asiatici. Il rischio che l’America stia imboccando una fase di declino relativo – almeno in termini di attrattività finanziaria – non è più trascurabile.

Analisi tecnica Nasdaq 100: nuovi massimi in vista, ma attenzione ai volumi

Dal punto di vista tecnico, il Nasdaq 100 ha toccato quota 22.225, a pochi punti dal massimo storico. Il breakout sembra imminente, supportato da un momentum positivo e da un RSI ancora non in ipercomprato. Tuttavia, i volumi restano in calo, e le divergenze con l’andamento della partecipazione del mercato (breath) sono evidenti.

Un primo supporto si colloca in area 21.800, mentre un'eventuale correzione più ampia troverebbe base a 21.200 punti, coincidente con l’ultima zona di congestione. In caso di breakout sopra 22.250, l’estensione naturale proietterebbe il Nasdaq in area 22.600–22.800, ma il rischio di un falso segnale resta elevato in assenza di conferme volumetriche e macroeconomiche. Seguiranno sicuramente aggiornamenti.

Disclaimer: File MadMar.