L'Iron Condor è una strategia sulle opzioni molto simile alla butterfly (Butterfly: cos’è e come funziona la strategia sulle opzioni) che mira a ottimizzare i guadagni minimizzando i rischi attraverso due fattori cruciali: la volatilità e il tempo. Si tratta di due elementi su cui i trader delle opzioni fanno leva per costruire le loro strategie che, come vedremo, sono molto diverse rispetto a quelle messe in campo con altri strumenti finanziari. Vediamo quindi nel dettaglio in cosa consiste l'iron condor e quali sono le condizioni ideali di mercato per poterlo attuare.

Opzioni: cosa sono

Intanto, è bene chiarire cosa sono e come funzionano le opzioni. Si tratta di contratti con i quali un soggetto ha il diritto (ma non l'obbligo) a (o entro) una certa scadenza di acquistare o vendere un'attività sottostante a un prezzo prestabilito (strike price) dietro versamento di una somma di denaro (premio). Le opzioni si distinguono in:

- europee, se il diritto di acquistare o vendere è esercitato tassativamente alla scadenza;

- americane, se tale diritto può essere esercitato entro la scadenza.

Un'altra distinzione fondamentale è tra:

- opzioni call, quando il diritto è ad acquistare un asset sottostante;

- opzioni put, allorché il diritto è a vendere tale asset.

Ancora, si differenziano le opzioni tra:

- ATM (At The Money), quando al momento della stipula del contratto di opzione, lo strike price e il prezzo di mercato del sottostante coincidono. Ciò vale sia per le call che per le put;

- ITM (In The Money), allorché il prezzo di mercato è superiore allo strike price per le call e inferiore per le put;

- OTM (Out of The Money), se il prezzo di mercato è inferiore allo strike price per le call e superiore per le put.

Opzioni ATM, ITM e OTM: cosa sono e come funzionano

Il meccanismo di funzionamento delle opzioni non è dissimile da quello di un contratto di assicurazione. In sostanza, le opzioni proteggono, attraverso il pagamento di un premio, dall'andamento negativo del sottostante. Quindi, la perdita quando si acquista l'opzione è sempre limitata al premio pagato. Viceversa, il guadagno è illimitato per le call, mentre è tanto più alto quanto maggiore è la differenza tra strike price e prezzo di mercato dell'asset per le put, raggiungendo il valore massimo se il prezzo del sottostante va a zero.

Le opzioni possono essere anche vendute e non solo acquistate. In tal caso si invertono le situazioni di guadagno; ovverosia, il massimo profitto è determinato dal premio incassato, mentre la perdita è tanto maggiore quanto più il prezzo del sottostante va nella direzione opposta a quella desiderata.

Iron Condor: caratteristiche e funzionamento

L'iron Condor, così chiamato perché graficamente assume la forma di un uccello condor in volo, consiste nella vendita di due opzioni a diversi strike price e nel contemporaneo acquisto di un'opzione a strike price più basso e di una a prezzo di esercizio più alto rispetto alle due vendute. La scadenza deve essere invece la medesima per tutte e quattro le opzioni. Un esempio chiarisce il concetto. Si ipotizzi di eseguire le seguenti operazioni:

1 long call (put) strike price 95 scadenza 3 mesi

1 short call (put) strike price 100 scadenza 3 mesi

1 short call (put) strike price 105 scadenza 3 mesi

1 long call (put) strike price 110 scadenza 3 mesi

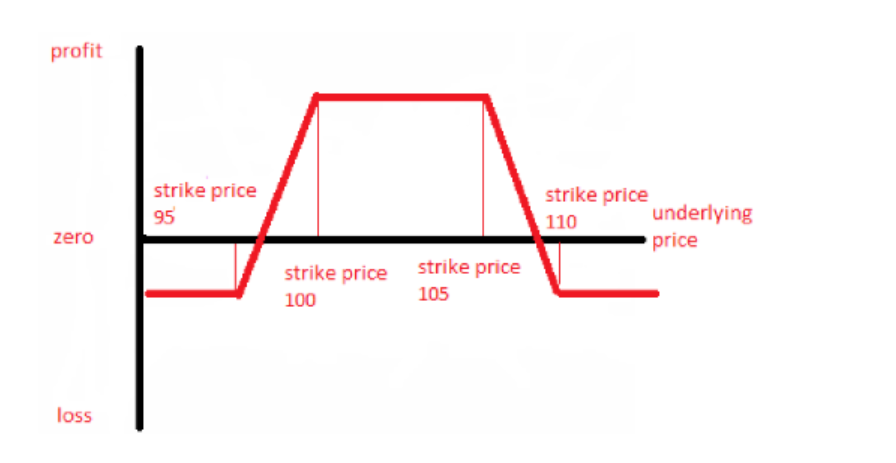

Il pay-off dopo 3 mesi potrebbe essere rappresentato graficamente nel seguente modo:

Come è possibile osservare, il massimo guadagno a scadenza si ha quando il prezzo del sottostante si colloca tra 100 e 105 e sarà determinato dalla somma dei due premi incassati con la vendita delle opzioni. Più le opzioni vendute saranno OTM, tanto più largo sarà il tetto della figura. Questo significa che l'area in cui la strategia è in guadagno si estende. In altri termini, è concesso anche un movimento del sottostante più marcato perché si ottenga un profitto. Il rovescio della medaglia è che quest'ultimo sarà più limitato in quanto i premi incassati per le opzioni OTM sono più bassi. La perdita di questa strategia invece cresce quanto più il prezzo dell'asset si muove in una direzione o in un'altra. Nella figura si vede che raggiunge il suo livello massimo (e non va oltre) allorché supera i limiti di 95 o 110.

Iron Condor: tempo e volatilità

Come incidono il tempo e la volatilità nell'Iron Condor? Nelle opzioni, il decadimento temporale fa diminuire il valore delle stesse sul mercato, in quanto diminuisce la probabilità che il sottostante si muova nella direzione sperata. Quindi, nel momento in cui si acquista un'opzione e si paga un premio, il passare del tempo è un fattore negativo perché, a parità di condizioni, il valore del premio si riduce e se si vuole vendere l'opzione sul mercato si incassa di meno. Chiaramente quando le opzioni vengono vendute incassando il premio, il time decay è un fattore positivo poiché le si può riacquistare pagando un premio più basso. Nell'iron condor, il tempo gioco a favore, a patto che nel momento in cui si implementa la strategia, il prezzo di mercato del sottostante si trovi nell'area di profitto.

Il discorso si inverte per quanto riguarda la volatilità. Le opzioni sono molto influenzate dalla volatilità implicita, che si distingue da quella storica perché riguarda le variazioni prospettiche del prezzo del sottostante e non quelle del passato. Quando essa aumenta, significa che la probabilità che il valore del sottostante si sposti verso i livelli sperati di guadagno si accresce. Di conseguenza, l'opzione acquistata aumenta di valore e potrebbe essere rivenduta sul mercato a un prezzo maggiorato rispetto a quello di acquisto. L'opposto succede se l'opzione viene venduta incassando il premio. In tal caso, con l'aumento della volatilità, se l'opzione dovesse essere riacquistata si pagherebbe un premio maggiore rispetto all'importo ottenuto dalla vendita. La strategia dell'iron condor è nemica della volatilità, in quanto le oscillazioni più violente del prezzo del sottostante comportano una maggiore probabilità che l'asset si muova rapidamente in una direzione o nell'altra portando la strategia in perdita.

Iron condor rovesciato

La strategia di cui abbiamo parlato finora riguarda l’iron condor classico, ossia dove si punta a ottenere guadagno dallo scarso movimento del sottostante. Tuttavia, è possibile ottenere l’effetto opposto scommettendo sulla direzione dell’asset attraverso l’iron condor rovesciato. In questo caso si invertono completamente le posizioni sull’acquisto e sulle vendite delle opzioni. Riprendendo l’esempio di cui sopra, si avrebbe una strategia così configurata:

1 short call (put) strike price 95 scadenza 3 mesi

1 long call (put) strike price 100 scadenza 3 mesi

1 long call (put) strike price 105 scadenza 3 mesi

1 short call (put) strike price 110 scadenza 3 mesi

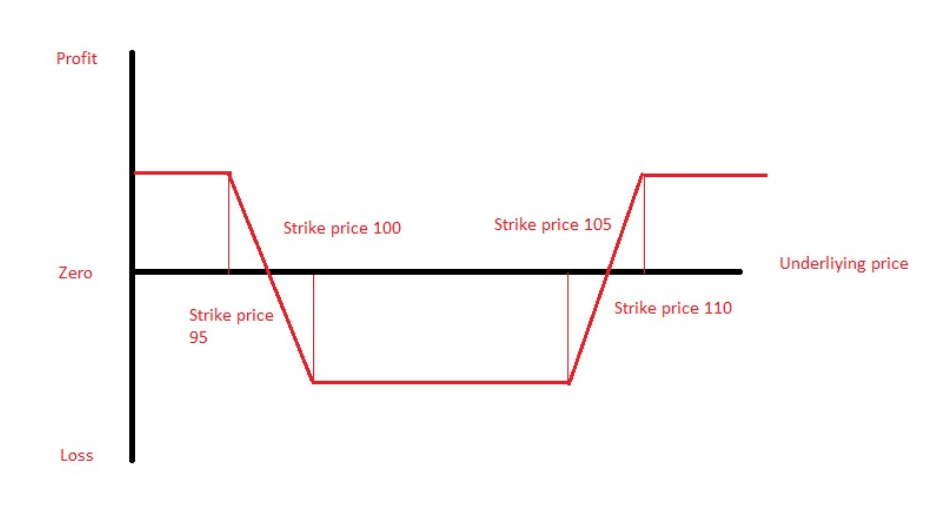

Dal punto di vista grafico, si avrebbe la seguente rappresentazione del pay-off:

In questo caso tempo e volatilità inciderebbero in maniera diametralmente opposta rispetto alla strategia classica. In sostanza, il passare del tempo sarebbe un fattore negativo, posto che al momento dell’implementazione della strategia il prezzo di mercato del sottostante si trovi nell’area di perdita. Per quanto riguarda la volatilità, quanto più essa è elevata tanto più è la probabilità che la strategia vada in guadagno. Quindi, la volatilità implicita è un elemento positivo.