Tra 11 giorni è in calendario l’attesissimo meeting della Federal Reserve: cosa farà l'istituto guidato da Jerome Powell? Secondo le indicazioni in arrivo dal CME FedWatch Tool, nel meeting in calendario il 14 giugno la Banca centrale Usa confermerà il costo del denaro nel range 5-5,25% con una probabilità del 78,4% (la restante quota rappresenta le possibilità di una nuova stretta di 25pb).

Una settimana fa, prima delle ultime indicazioni macroeconomiche e delle parole di importanti esponenti del board dell’istituto con sede a Washington, questa probabilità si attestava al 35,8%. Questo ribaltamento nell’ultima settimana ha permesso ai prezzi dell’oro di salire dell’1,7% e di tornare a sfidare quota 2mila dollari l’oncia.

Pausa nei rialzi da parte della Fed? È il momento di comprare Oro

Dopo un ciclo di strette sui tassi particolarmente intenso, poco più di un anno fa il costo del denaro statunitense era a zero, e tenendo conto che la crisi bancaria rappresenta già di per sé un elemento restrittivo (e potrebbe riservare ulteriori sorprese), la Fed potrebbe puntare su un approccio composto da pause e da nuovi interventi sul costo del denaro. “Storicamente (si pensi agli anni '70), un approccio ‘stop and go’ per combattere l'inflazione elevata non ha avuto successo”, hanno rilevato Joe Foster e Imaru Casanova di VanEck.

Ma se, come è probabile, dovessimo assistere ad una pausa, il mercato interpreterebbe questa mossa come un’ammissione del forte indebolimento del contesto macro. “Questo è positivo per l'oro -continuano i due esperti di VanEck, rispettivamente Portfolio Manager e Strategist sull’oro Deputy Portfolio Manager- sia perché un'economia debole fa correre gli investitori verso l'oro, sia perché tassi più bassi rendono l'oro più interessante come investimento”.

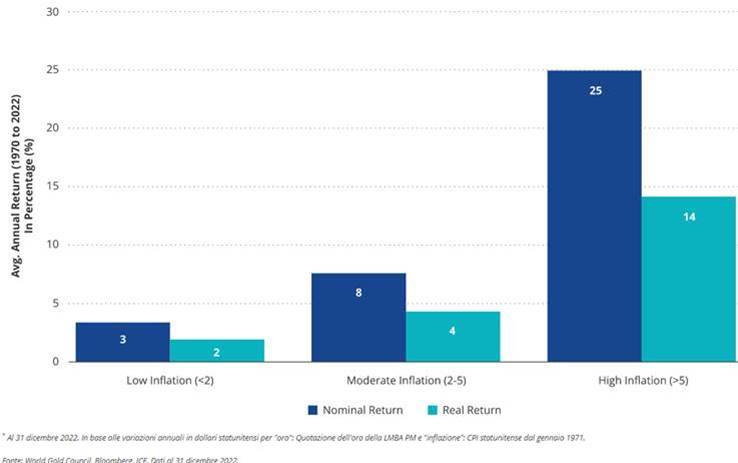

Anche le implicazioni a più lungo termine di una pausa della Fed sulle aspettative di inflazione potrebbero sostenere l'oro, visto che “l’oro è considerato una copertura contro l'inflazione e la sua performance storica nei periodi di elevata inflazione conferma tale ruolo”.

Correlazione tra inflazione e prezzo dell’oro. Fonte: VanEck

Correlazione tra inflazione e prezzo dell’oro. Fonte: VanEck

Attenzione alla relazione inversa Dollaro-Oro

Ovviamente, e ne abbiamo avuto prova anche nelle ultime sedute, una pausa della Fed finirebbe per indebolire il dollaro, e questo “dovrebbe continuare ad essere un importante motore delle quotazioni dell'oro nel 2023”.

“La diversificazione a favore dell'oro a scapito del dollaro statunitense è un argomento che abbiamo trattato di recente nel contesto degli acquisti netti record di oro da parte delle banche centrali nel 2022, che sono continuati in modo significativo nel 2023. Di recente, il tema della de-dollarizzazione ha acquisito maggiore attenzione. Un rapporto della Bank of America evidenzia una ricerca che mostra una serie di modelli tecnici dell'oro che supportano i prezzi dell'oro nell'intervallo di 2.078 dollari fino a forse 2.543 dollari l'oncia”.

“Dato che l'oro è detenuto in quantità così limitate, anche un piccolo spostamento degli investimenti dal dollaro statunitense all'oro porterebbe a un aumento significativo della domanda di oro. L'oro è stato scelto dalle banche centrali; altri potrebbero seguirle”.