Il momento è decisivo, dazi da una parte, utili record delle aziende dall'altra. Quale direzione prenderanno i mercati? Oggi cercheremo di scoprirlo ragionando sui numeri, sulla statistica, sulla stagionalità.

S&P 500: più di un semplice indice americano

Sebbene sia nato come indice rappresentativo delle 500 aziende più capitalizzate degli Stati Uniti, l’S&P 500 è ormai diventato a tutti gli effetti un termometro dell’economia globale. La presenza di giganti come Apple, Microsoft, Nvidia, Amazon, Alphabet, Meta, Berkshire Hathaway, Tesla, Broadcom, Eli Lilly, Walmart e JP Morgan lo rende un indicatore universale dello stato di salute dei mercati.

Il punto centrale, tuttavia, non è la sola presenza di questi titani, ma la performance economica concreta delle aziende incluse. In questo momento, gli utili netti aggregati del paniere si attestano a 2.070 miliardi di dollari (trailing 12 months, cioè ultimi quattro trimestri). Per contestualizzare: nel 2023 gli utili erano pari a 1.810 miliardi, nel 2022 a 1.860 miliardi e nel 2021 si sono attestati a 1.640 miliardi. Il messaggio è chiaro: le aziende stanno facendo più soldi che mai, e questo spinge fisiologicamente i mercati al rialzo.

Questa crescita degli utili spiega anche il recupero delle quotazioni, dopo la debolezza del 2022, quando gli utili avevano subito un calo e il mercato era sceso di conseguenza. È un principio basilare ma sempre valido: a lungo termine i mercati seguono gli utili. Certo, rimane lecito chiedersi quanto la prossima stagione delle trimestrali risentirà del fattore dazi.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Analisi stagionale: un breve ostacolo prima della ripresa

Se il quadro fondamentale è positivo, cosa ci dice l’analisi stagionale? Utilizzando gli strumenti che ci offre il Forecaster, emerge un dato interessante: il comportamento attuale dell’S&P 500 è fortemente correlato alla media degli ultimi tre anni. La correlazione con la stagionalità triennale è infatti molto alta.

Questa somiglianza ci permette di utilizzare la stagionalità come bussola per il breve termine. Ebbene, secondo i dati degli ultimi tre anni, il periodo tra inizio maggio e l’11 del mese è storicamente debole. In particolare:

- Nel 66% dei casi il mercato è sceso in questa finestra temporale.

- Il rendimento medio in questo periodo è stato del -4,6%.

- La performance positiva si è verificata solo in un anno su tre (33%).

Tutto questo suggerisce che potremmo assistere a un breve consolidamento o ribasso nei prossimi 7 giorni. Non è una certezza, ma una probabilità significativa.

Ma subito dopo…una potenziale “esplosione” al rialzo

La vera notizia però è che, sempre sulla base della stagionalità, dopo questa finestra all'insegna della debolezza potrebbe iniziare una fase di forte rialzo. Negli ultimi tre anni, tra metà maggio e metà giugno, l’S&P 500 ha registrato performance medie del +8,2%.

Questo scenario si verifica anche quando si analizzano i dati anno per anno:

- 2024: +7%.

- Media 3 anni: +8,2%.

- Anche il 2022, nonostante la debolezza generale, ha visto un +4,41% in questa fase.

In sintesi, sebbene possa esserci un leggero ribasso imminente, le probabilità indicano un rally significativo subito dopo, soprattutto sui titoli più reattivi agli utili e alla ciclicità.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

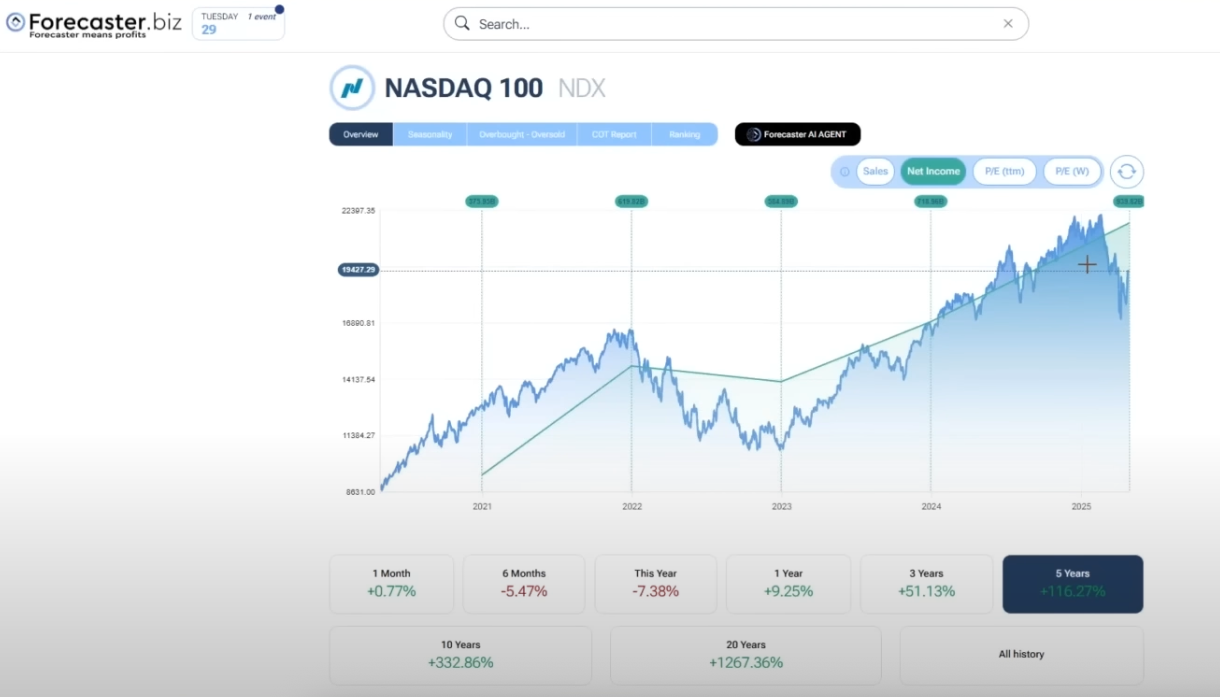

E il Nasdaq? Anche qui segnali incoraggianti

Lo stesso approccio può essere applicato al Nasdaq 100, il principale indice tecnologico, che aggrega le 100 aziende non finanziarie più grandi del settore, incluse tutte le big tech. Nonostante le recenti incertezze legate ai dazi imposti dall’amministrazione Trump e ad alcune rotazioni settoriali, gli utili complessivi dell’indice non mostrano ancora alcun segnale di debolezza.

Attualmente, infatti, le società del Nasdaq 100 registrano utili aggregati per 939 miliardi di dollari, un nuovo record assoluto. Per confronto:

- A metà 2024 erano 718 miliardi.

- Ora siamo tornati ai livelli di prezzo precedenti, ma con utili nettamente superiori.

Anche in questo caso, la logica è semplice: non ci sono motivi oggettivi per essere pessimisti, perché le aziende stanno incrementando la redditività in maniera robusta.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

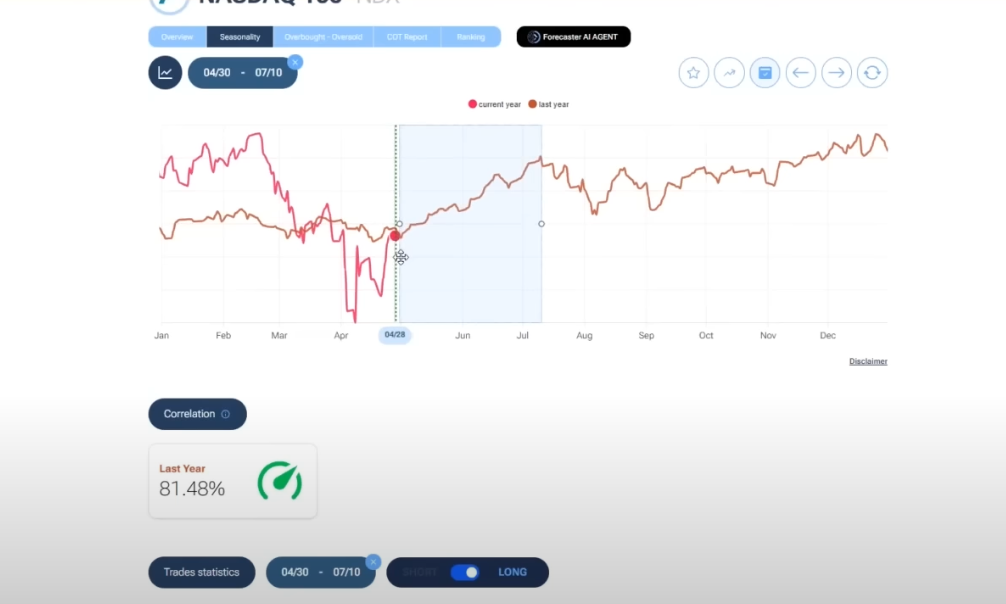

Stagionalità Nasdaq: segnali ancora più chiari

Dal punto di vista ciclico, il Nasdaq mostra una correlazione stagionale ancora più alta rispetto all’S&P 500. Analizzando il comportamento degli ultimi 5 anni, la corrispondenza tra andamento attuale e pattern storici è marcata. In particolare:

- La correlazione con il 2024 è all’81%.

- Anche qui, come per l’S&P 500, si è osservato un rialzo molto deciso a partire da inizio maggio.

Il modello suggerisce che, a parte qualche giorno di debolezza immediata, si sta avvicinando una finestra temporale fortemente rialzista anche per il Nasdaq, il che rafforza ulteriormente la tesi di fondo: i mercati azionari americani potrebbero presto entrare in una fase di espansione sostenuta, sia per motivi fondamentali (utili) che per ragioni cicliche (stagionalità).

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Cosa fare adesso?

Dopo aver messo insieme tutti i pezzi, utili record, contesto macro favorevole, stagionalità e fondamentali solidi, faccio fatica a restare neutrale. Non dico che da qui in avanti sarà tutto in discesa, ma quando così tanti segnali iniziano a puntare nella stessa direzione, per me è il momento di alzare il livello di attenzione. In queste situazioni non sempre si ha la certezza di essere nel punto perfetto d’ingresso, ma spesso ci si avvicina parecchio.

Io, intanto, sto già selezionando i titoli con maggiore forza relativa e migliori prospettive di crescita, aiutandomi con il Forecaster, lo strumento che come sapete ho ideato e utilizzo ogni giorno e che integra analisi fondamentale, tecnica, stagionalità, AI e tanto altro. Per provarlo, c’è una settimana gratuita di accesso completo: un’occasione per esplorare tutti gli strumenti senza impegno.

Naturalmente, tutto quello che condivido qui rappresenta solo il mio punto di vista, frutto di analisi e osservazioni personali. Non si tratta di consigli operativi, ma di spunti da valutare con senso critico e spirito indipendente. Come sempre dovrebbe essere e a proposito, fatemi sapere cosa ne pensate!

Puoi provare il Forecaster e scoprire tutte le sue potenzialità gratis per 7 giorni cliccando QUI