Sempre più investitori scelgono di costruire il proprio patrimonio nel tempo attraverso un Piano d’Accumulo (PAC) in ETF, una strategia semplice, automatizzata e adatta anche ai meno esperti. E nella maggior parte dei casi, quando si parla di PAC, l’indice di riferimento più utilizzato è l’MSCI World, spesso considerato sinonimo di diversificazione globale.

Ma siamo davvero sicuri che questo sia l’approccio migliore? I dati storici e un’analisi più attenta della composizione dell’indice suggeriscono il contrario. Ecco perché potresti considerare alternative più efficaci come l’S&P 500, o persino il Nasdaq 100, per far rendere meglio i tuoi risparmi nel lungo periodo.

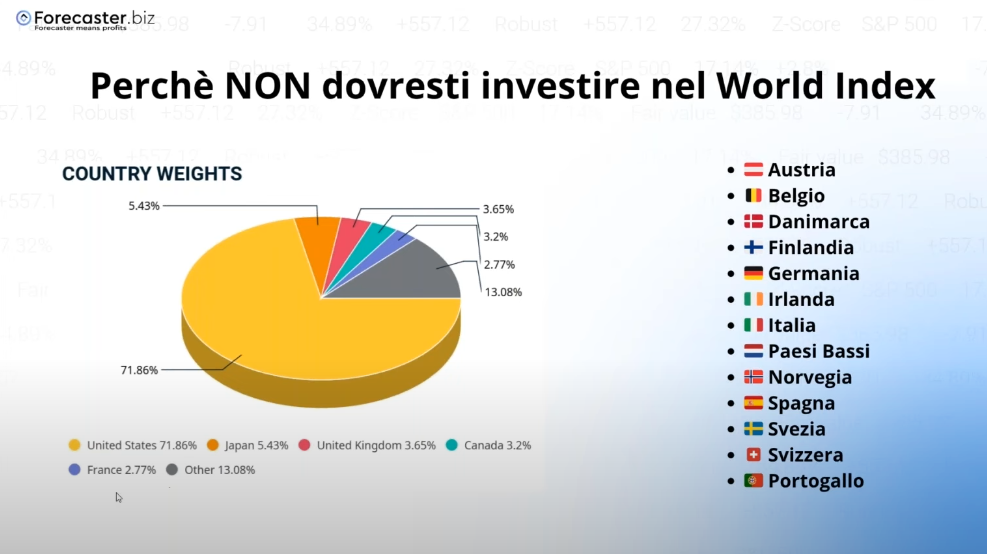

Cosa c’è davvero dentro l’MSCI World?

L’MSCI World Index viene spesso pubblicizzato come un indice “globale”, ma nella realtà dei fatti è fortemente sbilanciato verso gli Stati Uniti. La sua composizione è la seguente:

- USA: 71%;

- Giappone: 5%;

- Regno Unito: 3%;

- Canada: 3%;

- Francia: 2,9%;

- Altri Paesi (Austria, Belgio, Danimarca, Finlandia, Germania, Irlanda, Italia, Paesi Bassi, Norvegia, Spagna, Svezia, Svizzera, Portogallo): 13%.

Quindi, nonostante il nome “World”, questo indice riflette principalmente l’andamento del mercato americano. Ma se è così, perché non investire direttamente nel mercato USA, dove si concentra la parte più forte e redditizia dell’indice?

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Le performance storiche a confronto: MSCI World vs S&P 500 vs Nasdaq 100

Grazie a strumenti di analisi come Forecaster, è possibile osservare i rendimenti medi storici di diversi indici su lunghi periodi. E i risultati sono sorprendenti:

- MSCI World: +7,7% annuo negli ultimi 30 anni,

- S&P 500: +10,4% annuo negli ultimi 30 anni,

- Nasdaq 100: +19,2% annuo negli ultimi 30 anni.

Queste differenze, apparentemente modeste, producono effetti enormi nel lungo periodo, specialmente con un piano d’accumulo.

Simulazione: PAC da 1000€ al mese per 20 anni

Usando un semplice calcolatore di interesse composto, che trovate qui su Investire.biz, simuliamo un PAC in cui investiamo:

- Capitale iniziale: 1.000€,

- Contributo mensile: 1.000€,

- Durata: 20 anni (per un totale di 240.000€ investiti).

Risultati finali:

- MSCI World (7,7%) → 572.000€ totali (331.000€ di profitto),

- S&P 500 (10,4%) → 807.000€ totali (567.000€ di profitto),

- Nasdaq 100 (19,2%) → 2.840.000€ totali (oltre 2,5 milioni di profitto).

Le differenze sono abissali. A parità di capitale investito, la sola variazione del tasso di rendimento annuo cambia completamente il destino del portafoglio.

L’illusione della diversificazione geografica

Uno degli argomenti più usati a favore dell’MSCI World è la diversificazione geografica, che però, nei fatti, è meno utile di quanto sembri. Infatti, stando ai dati del Forecaster:

-

Il 71% dell’indice è composto da aziende americane, che spesso sono multinazionali attive in tutto il mondo. Apple, Microsoft, Amazon, Google, Meta e compagnia non sono “americane” nel senso stretto del termine: vendono e operano su scala globale.

-

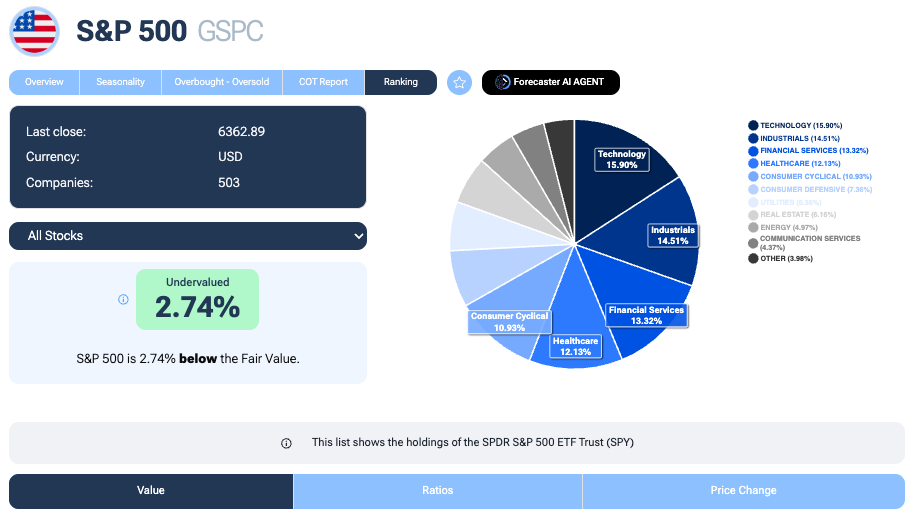

L’S&P 500, quindi, è già ampiamente diversificato sotto il profilo settoriale e geografico. Riflette l’economia globale più di quanto non facciano le Borse locali europee o asiatiche.

Inoltre, il 13% dell’MSCI World è composto da aziende quotate in mercati che, storicamente, non sono competitivi rispetto a quello americano. Irlanda, Belgio, Portogallo, Austria... sono borse di seconda fascia, con poca liquidità e aziende meno dinamiche.

Un esempio concreto

Quando Birkenstock, storica azienda tedesca, ha deciso di quotarsi in Borsa, non l’ha fatto a Francoforte ma al NYSE di New York. Perché? Perché è lì che si concentra il capitale, l’interesse degli investitori e la possibilità di crescere. E questo non cambierà facilmente nei prossimi anni.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

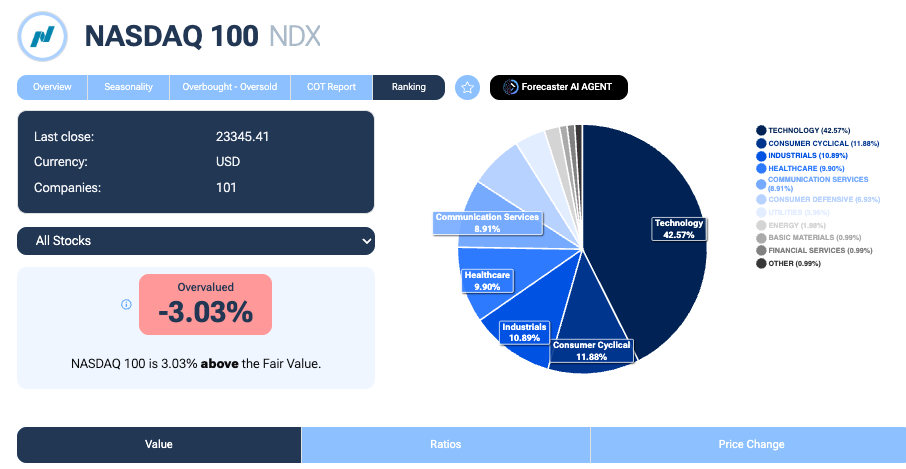

E il Nasdaq? Un acceleratore per il tuo portafoglio

Se vuoi massimizzare il potenziale rendimento del tuo piano d'accumulo, potresti prendere in considerazione un ETF sul Nasdaq 100. Questo indice contiene 100 delle aziende più innovative del mondo, non solo tecnologiche. Anche se il settore tech rappresenta il 42%, sono presenti anche settori come salute, beni di consumo, comunicazione, industria e finanza.

Il Nasdaq offre:

- Alto potenziale di rendimento (19,2% medio annuo negli ultimi 30 anni),

- Alta concentrazione di aziende leader globali,

- Una certa volatilità, che però gioca a favore del PAC (grazie all’effetto dell’accumulo medio: compri di più quando i prezzi scendono).

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Conclusioni: cosa fare oggi?

La scelta dell’indice su cui costruire un piano d’accumulo è decisiva per i risultati finali. Affidarsi all’MSCI World può sembrare una scelta prudente e diversificata, ma in realtà potresti ottenere di più concentrandoti su strumenti più redditizi e non meno sicuri, come:

- S&P 500: ottima combinazione tra diversificazione e rendimento,

- Nasdaq 100: maggiore rischio ma potenziale enormemente più alto.

E i dati storici parlano chiaro. Se vuoi costruire un piano d’accumulo efficace, con una strategia fondata su numeri concreti e non su percezioni, considera di abbandonare l’MSCI World e valutare indici più performanti.

Naturalmente, nessun dato storico garantisce performance future. Tuttavia, comprendere dove realmente investiamo e quali mercati hanno generato più valore nel tempo è fondamentale per prendere decisioni consapevoli. E al momento, l’America, con le sue multinazionali, resta il cuore pulsante dell’innovazione e della crescita globale.

Puoi provare il Forecaster e scoprire tutte le sue potenzialità, AI inclusa, gratis per 7 giorni cliccando QUI