Negli ultimi mesi abbiamo assistito a una fase particolarmente dinamica sui mercati azionari, con un ritorno significativo del sentiment positivo, soprattutto negli Stati Uniti. Tuttavia, gli ultimi segnali che emergono dall’analisi tecnica e dall’attività degli investitori istituzionali indicano un cambiamento potenzialmente cruciale. Oggi voglio approfondire le ragioni per cui, dopo un periodo di crescita, i mercati potrebbero trovarsi a dover affrontare un ribasso rilevante nel prossimo futuro.

L’S&P 500 tra massimi psicologici e divergenze preoccupanti

Partiamo dall’indice S&P 500, uno dei principali barometri della salute dei mercati azionari globali. Dall’inizio dell’anno, l’indice ha mostrato una performance positiva, superando nuovamente la soglia psicologica dei 6000 punti. A prima vista, tutto sembra indicare un mercato solido, con la fiducia degli investitori tornata ai livelli preoccupanti.

Tuttavia, un’analisi più dettagliata, effettuata grazie al Forecaster, software avanzato di analisi dei mercati finanziari che ormai conoscete, rivela dinamiche meno rassicuranti, soprattutto osservando i dati relativi ai grandi asset manager, cioè quei grandi investitori istituzionali che spesso anticipano i movimenti di mercato.

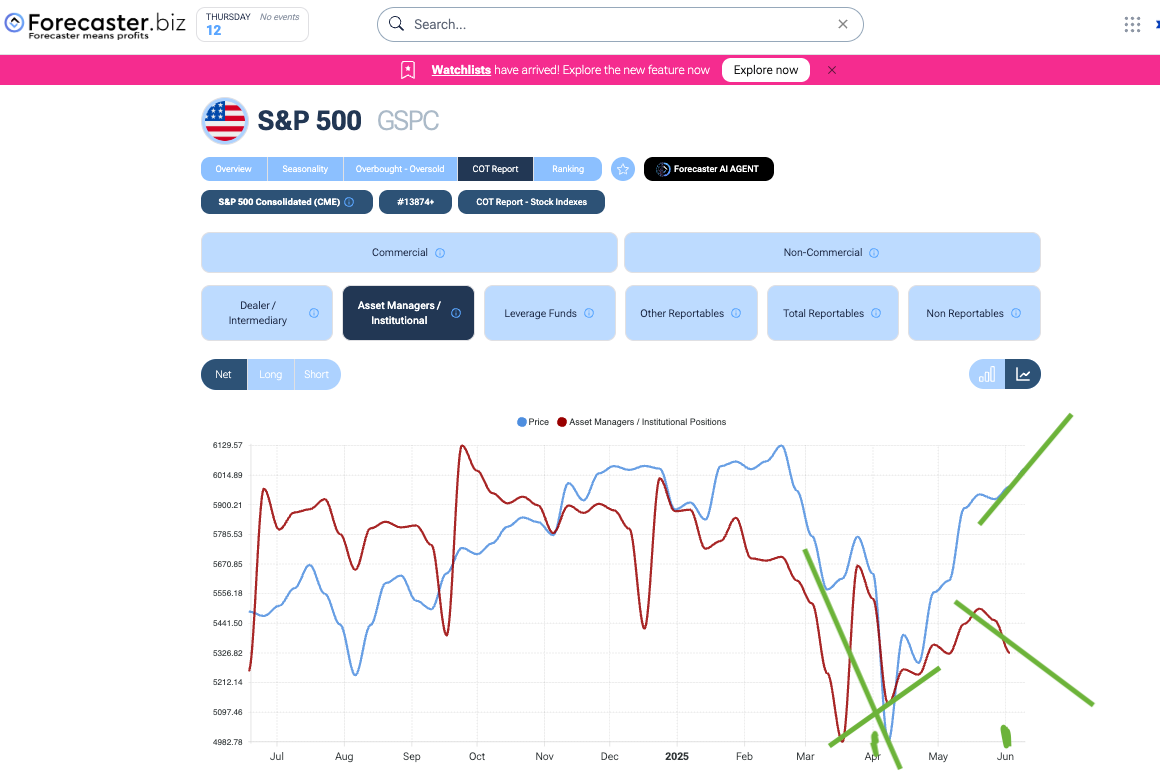

Il COT Report e la lezione del passato: le divergenze che parlano chiaro

Per comprendere meglio l’evoluzione dei mercati, è utile osservare il COT Report (Commitments of Traders), un indicatore che mostra le posizioni nette degli investitori istituzionali (long meno short).

Nel corso dell’ultimo anno, in particolare ad aprile, si è evidenziata una divergenza rialzista molto importante: mentre l’indice S&P 500 aveva toccato un minimo significativo, gli asset manager avevano incrementato le loro posizioni long, segnalando fiducia e un possibile punto di svolta positivo. Questa divergenza aveva anticipato il successivo rally del mercato, spingendoci a una posizione ottimista e al rialzo.

Oggi la situazione appare però speculare e quindi preoccupante: l’indice S&P 500 si trova nuovamente a ridosso dei massimi storici, ma questa volta i grandi investitori istituzionali stanno riducendo le loro posizioni rialziste.

I dati mostrano una divergenza ribassista: il prezzo dell’indice segna nuovi massimi, mentre i volumi netti degli asset manager sono in calo rispetto ai massimi precedenti. Questa discordanza rappresenta un segnale di potenziale debolezza del mercato, che suggerisce che la fiducia degli investitori professionali sta diminuendo proprio mentre l’indice tocca vette storiche.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

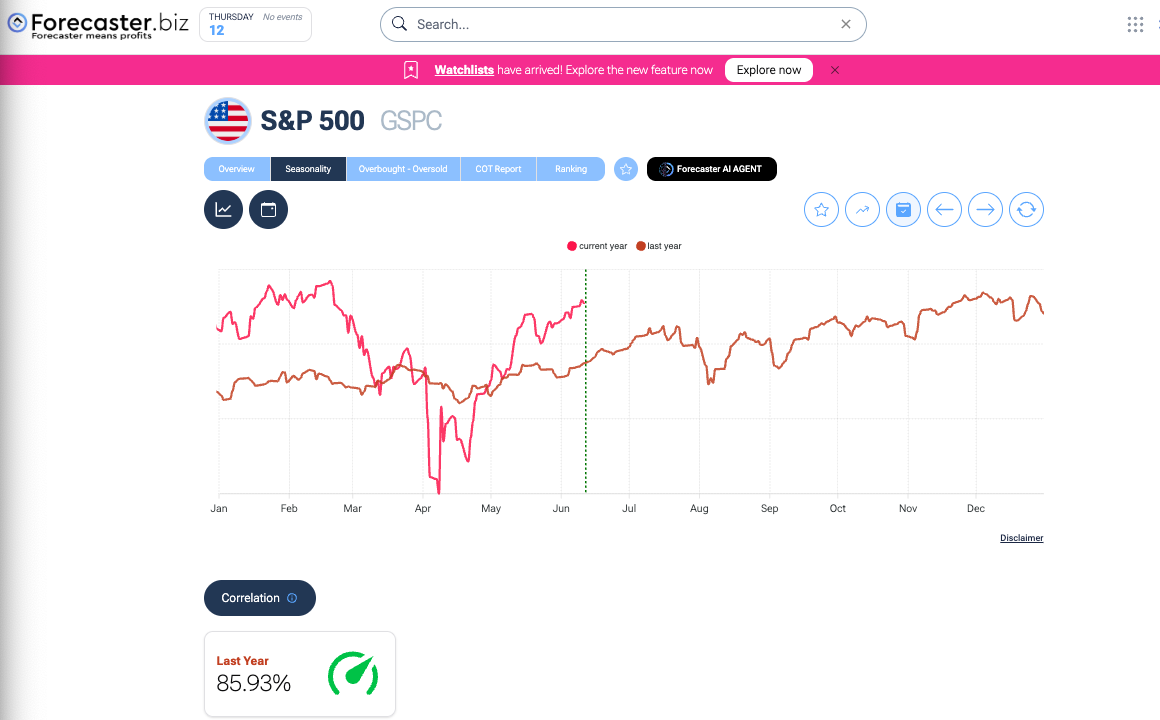

La stagionalità conferma il possibile cambio di tendenza

Per rafforzare questa analisi, il Forecaster Terminal consente anche di valutare la stagionalità, cioè il comportamento tipico dei mercati in determinati periodi dell’anno basato su dati storici.

Guardando la stagionalità dell’S&P 500, si evidenzia una forte correlazione con il comportamento dello scorso anno. I prezzi attuali stanno seguendo un andamento simile a quello registrato nel 2024, con una crescita sostenuta fino a metà luglio, seguita da una discesa significativa.

L’anno scorso, infatti, dopo un rialzo che ha portato l’indice a nuovi massimi verso metà estate, si è verificato un ribasso che ha raggiunto quasi l’8%. Se questa correlazione stagionale dovesse mantenersi anche quest’anno, potremmo aspettarci un calo altrettanto rilevante, forse anche più ampio, considerando che la volatilità attuale sembra superiore.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

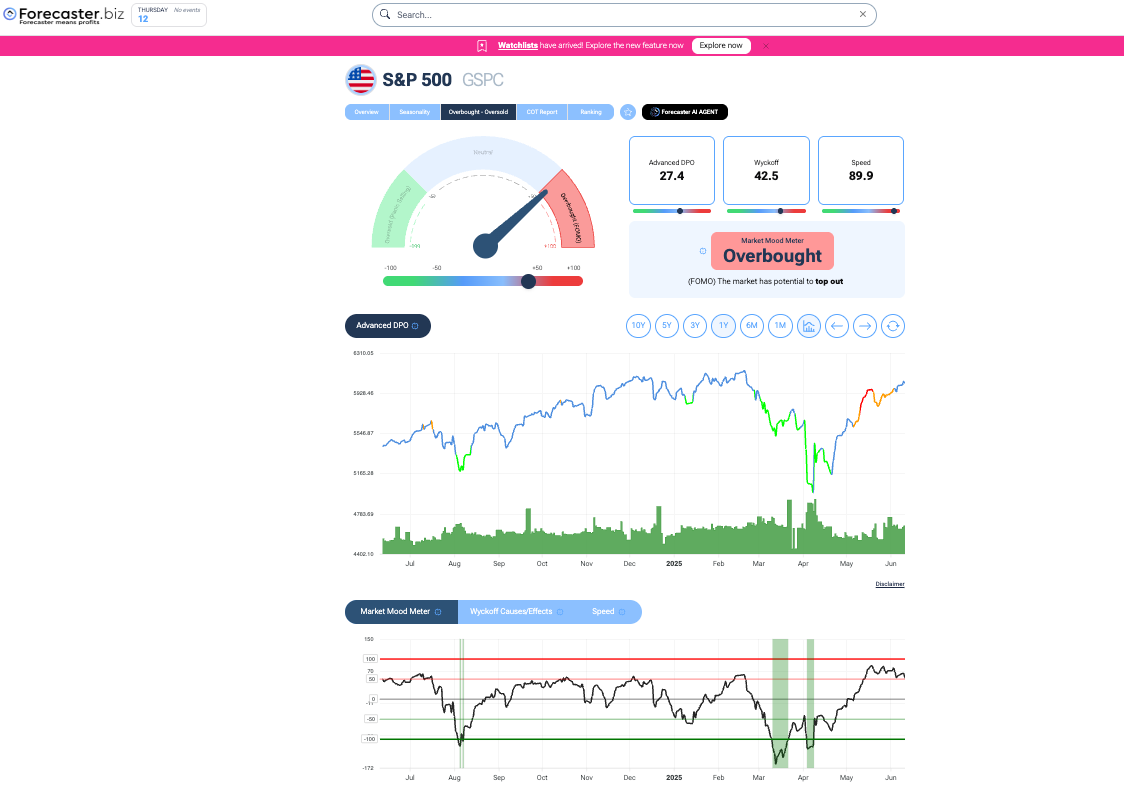

Il Market Mood Meter: segnali di eccesso e paura

Un altro strumento utile, sempre appartenente a Forecaster, è il Market Mood Meter, che monitora il sentiment degli investitori analizzando i livelli di entusiasmo, paura e FOMO (Fear Of Missing Out).

Da metà maggio, il Market Mood Meter ha iniziato a segnalare tensioni crescenti e condizioni di ipercomprato, tipiche di una fase in cui i prezzi sono gonfiati da un eccesso di ottimismo e speculazione. Questo stato di “frenesia” è spesso preludio a correzioni o ribassi, in quanto indica che i mercati potrebbero aver già scontato aspettative troppo alte.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Cosa fare: tra long speculativi e possibili short

Alla luce di questi dati, qual è la strategia migliore per affrontare il mercato nelle prossime settimane?

In primo luogo, non va escluso un ulteriore rialzo di breve termine, con l’indice che potrebbe ancora segnare nuovi massimi storici entro metà luglio. Questo perché, storicamente, in queste fasi si assiste spesso a un ultimo impulso rialzista, sostenuto dalla partecipazione speculativa e da alcuni investitori ancora fiduciosi.

Inoltre, è possibile considerare l’apertura di posizioni short, cioè scommettere su un ribasso, dopo questo potenziale picco. La combinazione tra i segnali di divergenza ribassista, la stagionalità negativa e il sentiment estremamente positivo ma fragile suggerisce che il mercato potrebbe presto entrare in una fase correttiva importante.

Conclusioni: tra opportunità e rischi in un mercato che sta cambiando

In conclusione, il quadro attuale suggerisce un cambio di fase significativo per i mercati azionari. Dopo un primo semestre positivo e un rally sostenuto da acquisti istituzionali, i segnali tecnici, di sentiment e stagionali indicano che potremmo essere di fronte a una correzione di mercato rilevante nelle prossime settimane o mesi.

Il rialzo potrebbe non essere ancora terminato e potrebbe offrire opportunità speculative a breve termine, ma la prudenza resta d’obbligo, soprattutto per chi opera con orizzonti temporali più lunghi.

Il monitoraggio costante dei dati, un’analisi approfondita e una strategia flessibile saranno, come sempre, gli strumenti migliori per navigare un mercato che ama sorprendere chi non è preparato.

Puoi provare il Forecaster e scoprire tutte le sue potenzialità, AI inclusa, gratis per 7 giorni cliccando QUI