Mentre l'euforia collettiva spinge le valutazioni delle aziende tecnologiche verso vette inesplorate, un meccanismo silenzioso e potenzialmente devastante si sta muovendo dietro le quinte. Nelle ultime settimane, l'attenzione mediatica si è concentrata sui flussi di capitale circolari tra giganti come Nvidia, OpenAI e Oracle, evidenziando un sistema in cui il denaro sembra muoversi in un circolo chiuso che arricchisce sempre gli stessi attori.

Tuttavia, c'è un pericolo ancora più sottile, un "granello di sabbia" contabile capace di inceppare l'intero ingranaggio: la gestione degli ammortamenti dei microchip. Se analizziamo la storia delle bolle speculative degli ultimi vent'anni, notiamo pattern ricorrenti che oggi si stanno manifestando all'ennesima potenza. Ecco perché la prossima crisi potrebbe nascere non da un fallimento tecnologico, ma da una riga di bilancio.

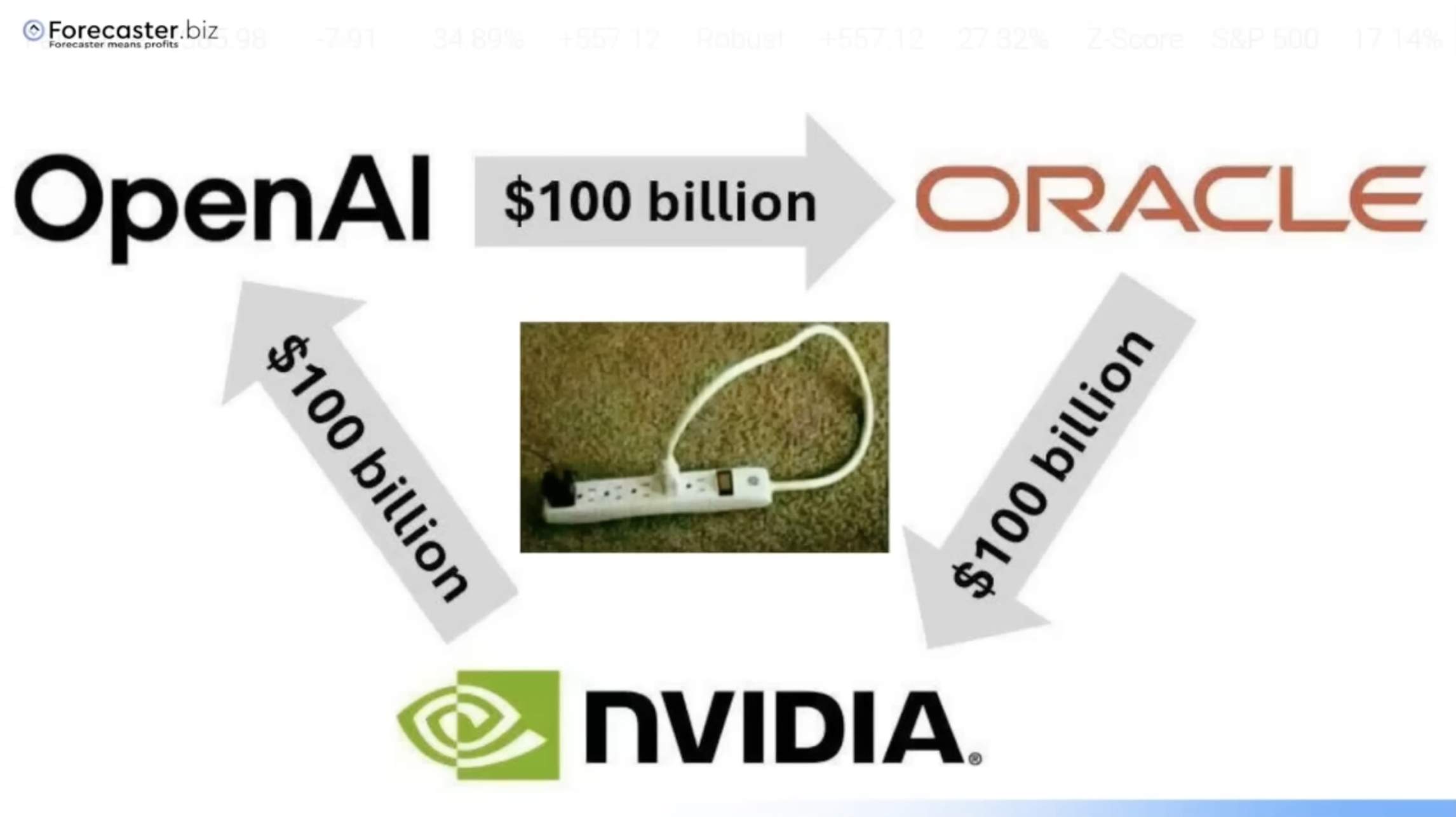

Il circolo vizioso degli investimenti nell'AI

Per comprendere la fragilità dell'attuale mercato, dobbiamo prima osservare come si muovono i soldi. Stiamo assistendo a un fenomeno che molti analisti definiscono un "giro di investimenti chiuso":

-

Nvidia investe in startup come OpenAI.

-

OpenAI utilizza quei fondi (e promesse di pagamento future) per acquistare potenza di calcolo e data center da fornitori come Oracle.

-

Oracle, per fornire questi servizi, deve acquistare massicce quantità di microchip da Nvidia.

-

Nvidia, chiudendo il cerchio, vede salire il prezzo delle sue azioni e reinveste.

Questo meccanismo crea un circolo virtuoso (o vizioso, a seconda dei punti di vista) che gonfia le valutazioni di mercato. Tuttavia, mentre questo ciclo potrebbe teoricamente durare anni, esiste una variabile contabile che le Big Tech stanno manipolando e che potrebbe portare a un brusco risveglio.

Fonte: Investire.biz

Fonte: Investire.biz

Il trucco contabile: spiegare l'ammortamento

Prima di svelare la minaccia reale, è fondamentale chiarire un concetto di contabilità semplice ma cruciale: l'ammortamento.

L'ammortamento non è illegale; è uno strumento lecito che permette alle aziende di spalmare il costo di un bene durevole su più anni, invece di registrarlo tutto in un unico bilancio. Immaginiamo, per esempio, di acquistare un paio di cuffie professionali per lavorare al costo di 100 euro. Se stimiamo che queste cuffie dureranno due anni:

-

Non registriamo un costo di 100 euro nel 2025.

-

Dividiamo il costo: 50 euro peseranno sul bilancio 2025 e 50 euro su quello del 2026.

Questo impatta direttamente l'utile aziendale. Se l'azienda incassa 100 euro e scarica subito il costo intero delle cuffie (100 euro), l'utile è zero. Se invece "ammortizza" il costo su due anni, nel 2025 avrà 100 di incasso meno 50 di costo, risultando in un utile di 50 euro.

È qui che entra in gioco la strategia delle grandi aziende tecnologiche.

Come le Big Tech stanno gonfiando gli utili

Analizzando i bilanci recenti dei colossi della tecnologia (con l'eccezione virtuosa di Amazon, che sembra mantenere politiche più prudenti), emerge un dato allarmante. Aziende come Meta, i cui bilanci li trovate nella sua sezione "Fundamentals" del Forecaster, e altri giganti del settore hanno modificato unilateralmente la stima della vita utile dei loro hardware. Solo su Amazon non ho trovato questa pratica in atto.

Fino a poco tempo fa, l'ammortamento dei server e dei microchip veniva calcolato su una base di circa 4 anni. Oggi, trimestre dopo trimestre, questa durata è stata estesa fino a 5 anni e mezzo o addirittura 6 anni.

Perché questo è un problema?

Estendere la vita utile di un microchip da 4 a 6 anni ha un effetto immediato e potente sui bilanci:

Con i costi dei chip Nvidia che si aggirano su cifre astronomiche, questa "diluizione" contabile sposta letteralmente miliardi di dollari dalla colonna dei costi a quella degli utili.

Fonte: Forecaster.biz - utili Meta +59% ma grazie a costi per solo +4%

Fonte: Forecaster.biz - utili Meta +59% ma grazie a costi per solo +4%

Il paradosso di Michael Burry e Jensen Huang

La pericolosità di questa manovra è stata evidenziata da Michael Burry, il celebre investitore le cui gesta sono state interpretate da Christian Bale nel film The Big Short, che predisse il crollo dei mutui subprime. Burry ha notato come l'estensione degli ammortamenti stia creando utili "fantasma".

Il vero cortocircuito logico, però, emerge se confrontiamo la contabilità con la realtà tecnologica descritta da Jensen Huang, CEO di Nvidia.

-

La contabilità dice: "Questi chip dureranno e saranno utili per 6 anni".

-

Jensen Huang dice: "Quando esce un nuovo chip Nvidia, quello precedente è praticamente obsoleto".

Sebbene Huang abbia chiaramente interesse a spingere i clienti a comprare sempre l'ultimo modello, gli esperti di hardware confermano che stimare una vita operativa di 6 anni per chip dedicati all'addestramento di modelli IA è tecnologicamente insostenibile. L'evoluzione è talmente rapida che l'hardware di oggi sarà inefficiente, se non inutile, tra due o tre anni.

Il "sassolino" che fermerà l'ingranaggio

Siamo di fronte a una discrepanza enorme. Le aziende stanno registrando a bilancio utili basati sull'assunzione che i loro costosi macchinari dureranno un tempo infinito (in termini tecnologici), mentre la realtà fisica impone un ricambio molto più frequente.

Quando diventerà evidente che questi asset devono essere dismessi o sostituiti molto prima della fine del loro ammortamento contabile, le aziende saranno costrette a:

-

Svalutare massicciamente gli asset a bilancio.

-

Affrontare costi imprevisti per il rinnovo dell'hardware.

-

Rettificare al ribasso gli utili futuri.

A questo scenario si aggiunge il rischio di credito: realtà come OpenAI hanno fatto promesse di pagamento miliardarie a fornitori (come Oracle) basandosi su fondi che, in parte, ancora non possiedono o su proiezioni di crescita futura molto aggressive.

Conclusioni: verso un risveglio amaro?

Questo disallineamento tra la "vita contabile" e la "vita reale" dei microchip potrebbe essere il catalizzatore dello scoppio della bolla. Non sappiamo se accadrà tra sei mesi, un anno o cinque anni, ma l'accumulo di questi rischi contabili, unito a valutazioni di mercato stellari, sta creando una miscela esplosiva.

L'industria dell'AI sta costruendo castelli su fondamenta finanziarie che potrebbero rivelarsi molto meno solide di quanto appaiano nei report trimestrali. E quando il mercato si accorgerà che gli utili record erano drogati da stime di ammortamento irrealistiche, l'impatto sui mercati finanziari potrebbe essere disastroso. E voi che ne pensate?

Puoi provare il Forecaster e scoprire tutte le sue potenzialità, AI inclusa, gratis per 7 giorni cliccando QUI