Negli ultimi giorni, uno dei titoli europei più solidi e allo stesso tempo discussi, Novo Nordisk, ha subito una violenta correzione in Borsa che ha attirato l’attenzione di molti investitori. Il calo, nell’arco di sole due sedute, ha superato il 25%, portando il prezzo dell’azione ai livelli del 2022. Ma cosa ha provocato questa discesa? E soprattutto si tratta di un sintomo che indica di starne alla larga o di un’opportunità interessante?

Oggi analizziamo la situazione del titolo Novo Nordisk, le ragioni del crollo, il funzionamento del certificato di investimento che lo riguarda e nel quale avevamo già investito e i diversi scenari possibili per chi volesse valutare questa opportunità.

Il caso Novo Nordisk: un titolo in caduta, ma con fondamentali solidi

Novo Nordisk, colosso danese della farmaceutica, è ben noto per i suoi farmaci legati alla cura del diabete e più recentemente per il successo di trattamenti contro l’obesità come Ozempic e Wegovy. Eppure, nonostante i numeri in crescita su fatturato e utili, il mercato ha reagito duramente a una notizia negativa: la revisione al ribasso delle stime per l’intero anno.

La società ha emesso un profit warning, segnalando vendite inferiori alle attese proprio per i farmaci di punta contro l’obesità (si tratta solo di fare meno soldi del previsto, non certo di perdite previste). A questo si è aggiunto l’annuncio del cambio di CEO, con l’ingresso di Maziar Mike Dutstar, che entrerà in carica il 7 agosto 2025. Una fase di transizione che ha creato ulteriori incertezze. Il mercato ha reagito con un’ondata di vendite, trascinando al ribasso non solo il titolo, ma anche strumenti finanziari collegati ad esso, come appunto il certificato d’investimento di cui parliamo in questo articolo.

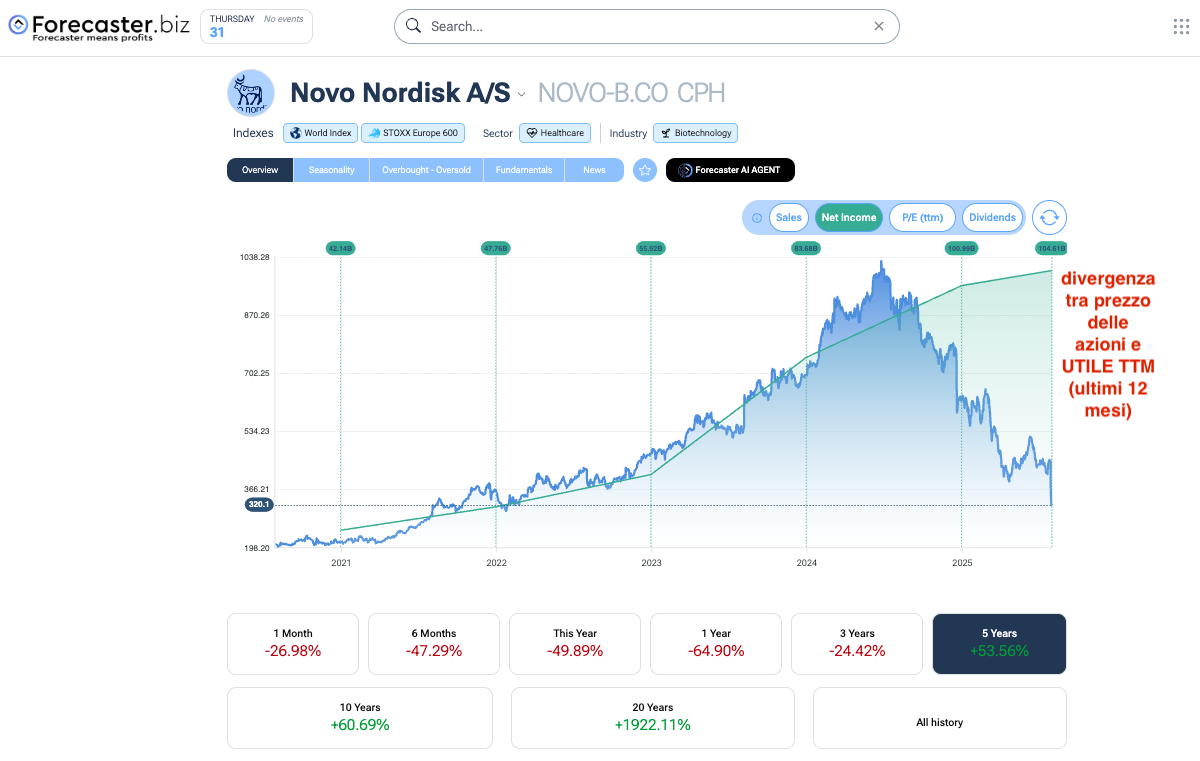

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Ma se guardiamo ai fondamentali del titolo, la situazione appare diversa. Novo Nordisk continua a macinare numeri positivi: i ricavi e gli utili crescono anno dopo anno, il management effettua regolarmente buyback (riacquisto di azioni proprie), e secondo molteplici metodi di valutazione il titolo risulta ampiamente sottovalutato. Secondo le stime fornite dal nostro Forecaster, il prezzo attuale (336 DKK) è ben al di sotto del fair value medio stimato a 798 DKK.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Il certificato dei “titoli non capiti”: come funziona

Il crollo di Novo Nordisk ha avuto un impatto anche su uno strumento finanziario strutturato che conosciamo bene: un certificato d’investimento (ISIN: DE000VK2YTQ2) emesso da Vontobel, che ha tra i suoi sottostanti proprio Novo Nordisk, insieme a Adobe, Airbnb e PayPal.

Questi titoli sono stati scelti perché considerati “non capiti dal mercato”: aziende con bilanci solidi e crescita costante, ma che in Borsa non riescono a trovare la giusta valorizzazione. Il certificato che li ha come sottostanti offre cedole mensili dell’1,75%, calcolate sul valore nominale di 100 €, ma attualmente viene scambiato a circa 93 €. Questo sconto apre la possibilità a rendimenti extra, sia in termini di cedole che di capitale a scadenza.

Le soglie chiave del certificato

- Scadenza: 24 maggio 2027,

- Barriera di protezione: 268,02 DKK (soglia osservata solo alla scadenza),

- Soglia bonus (cedole): 312,69 DKK.

Finché il prezzo di Novo Nordisk rimane sopra i 312,69 DKK, le cedole mensili vengono pagate regolarmente. Se il titolo scende sotto questa soglia, i pagamenti si interrompono temporaneamente, ma con una particolarità: se il prezzo risale sopra la soglia anche solo nell’ultimo mese prima della scadenza, tutte le cedole “perse” vengono recuperate in un’unica soluzione.

La barriera a 268,02 DKK rappresenta invece il livello oltre il quale, a scadenza, il capitale non è più protetto. Se il titolo chiudesse sotto quella soglia il 24 maggio 2027, l’investitore riceverebbe un importo proporzionale alla performance negativa del titolo peggiore tra i sottostanti, con una perdita potenziale significativa ma comunque mitigata dalle cedole incassate fino a quel momento.

Opportunità o rischio? Gli scenari possibili

Scenario 1: Novo Nordisk recupera terreno

Se nei prossimi 22 mesi il titolo dovesse mantenersi sopra la barriera e, idealmente, sopra la soglia bonus, l’investitore incasserebbe tutte le cedole mensili (1,75% x 22 = 38,5%) più il rimborso a 100 €, comprando oggi a 93 €. Il rendimento complessivo supererebbe il 45% in meno di due anni, un risultato decisamente interessante.

Scenario 2: Il titolo resta sotto la soglia bonus, ma sopra la barriera

In questo caso, le cedole non verrebbero pagate, ma se il titolo chiude sopra la barriera a scadenza, l’investitore incasserebbe comunque 100 € per certificato, acquistato a 93 €. Il rendimento sarebbe comunque positivo (circa +7,5%).

Scenario 3: Il titolo chiude sotto la barriera

Se Novo Nordisk chiudesse sotto i 268,02 DKK a maggio 2027, il capitale non sarebbe più protetto. L’investitore subirebbe una perdita proporzionale alla performance negativa del titolo. Anche in questo caso, però, eventuali cedole già incassate attenuerebbero in parte la perdita.

Perché valutare oggi questa opportunità?

Il momento attuale è particolarmente interessante perché, con Novo Nordisk in forte ribasso, il certificato è sceso sotto la pari, permettendo di entrare a un prezzo inferiore ai 100 €. Se il titolo recuperasse anche solo in parte, il prezzo del certificato tornerebbe a salire rapidamente. È quindi una questione anche di timing, come sempre nei mercati.

Il contesto di estrema volatilità e pessimismo può infatti generare distorsioni temporanee nei prezzi, soprattutto quando i fondamentali dell’azienda rimangono solidi. È il classico caso in cui il mercato reagisce emotivamente, dimenticando il valore intrinseco. Ma attenzione, questa "emotività" può durare anche parecchio e bisogna sempre valutare se si è disposti a correre il rischio. Il Market Mood Meter del Forecaster, che analizza il sentiment degli investitori infatti può aiutare non poco a capire se e quando il prezzo tornerà a salire.

Considerazioni finali: per chi è adatto questo strumento?

I certificati a capitale condizionatamente protetto sono strumenti complessi, adatti a investitori con una buona conoscenza dei mercati e delle dinamiche dei prodotti strutturati. Non sono pensati per la speculazione di breve termine (anche per via dello spread in acquisto/vendita superiore allo 0,9%, a proposito, acquistate e vendete negli orari in cui sono aperti anche i mercati americani perché lo spread scende) ma piuttosto per chi vuole incassare cedole periodiche e ha una visione positiva di lungo termine sui titoli sottostanti.

Chi è preoccupato per la liquidità può stare tranquillo: il certificato è negoziabile in qualsiasi momento sul mercato secondario, con market maker attivo che garantisce la compravendita.

Infine, una raccomandazione fondamentale: se non conoscete bene i certificati o non vi sentite sicuri nell’investire in questi strumenti, non forzate la mano. È sempre meglio evitare investimenti non compresi pienamente, anche quando sembrano molto promettenti.

Se invece avete la voglia e la curiosità di capirli andate nella relativa pagina dell'emittente Vontobel e leggete i documenti come il KIID, perché è vero che si tratta di strumenti complessi ma sono tanto complessi quanto trasparenti e quindi una volta capiti vi si apre un mondo di nuove possibilità di investimento.

Puoi provare il Forecaster e scoprire tutte le sue potenzialità, AI inclusa, gratis per 7 giorni cliccando QUI

DISCLAIMER

Questo articolo/video è stato sponsorizzato dall'emittente o dall'intermediario menzionato. Le informazioni in esso contenute non devono essere considerate né interpretate come consulenza in materia di investimenti. Eventuali punti di vista e/o opinioni espressi non sono intesi e non devono essere interpretate come raccomandazioni o consigli di investimento, fiscali e/o legali. Investire.biz non si assume alcuna responsabilità per azioni, costi, spese, danni e perdite subiti a seguito di informazioni, punti di vista o opinioni presenti su questo sito. Prima di intraprendere decisioni di investimento, invitiamo gli utenti a leggere la documentazione regolamentare sempre disponibile per legge sul sito dell'emittente ed ottenere una consulenza professionale. #ADV