Nel momento in cui i mercati tremavano sotto il peso dell’incertezza politica e i titoli dei giornali si concentravano sul caos provocato da Trump, la maggior parte degli investitori era pessimista. Eppure, proprio in quella fase, noi abbiamo deciso di comprare. Il risultato? L’indice S&P 500 ha ripreso a salire e la nostra analisi si è rivelata corretta. Non si è trattato di fortuna o intuito, ma del risultato concreto di uno strumento analitico potente: il COT Report, analizzato con il supporto del software Forecaster.

Oggi vi mostrerò passo dopo passo come abbiamo individuato il punto di minimo dell’S&P 500 e perché riteniamo che chiunque, con il giusto approccio, possa replicare questo tipo di analisi.

Il COT Report: uno strumento prezioso per leggere il mercato

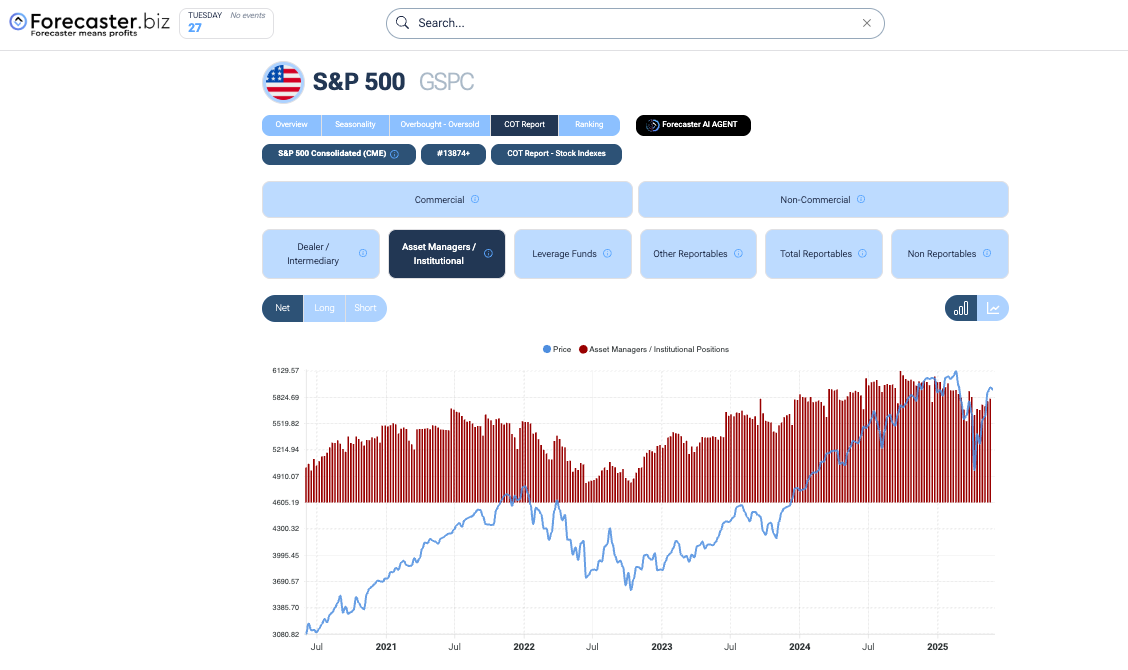

All’interno della sezione dedicata all’S&P 500 su Forecaster, troviamo uno strumento chiave: il COT Report (Commitment of Traders). Si tratta di un report pubblicato settimanalmente dalla CFTC (Commodity Futures Trading Commission) che mostra come le diverse categorie di partecipanti al mercato dei future sono posizionate.

In particolare, il COT suddivide i trader in diverse classi, tra cui:

- Non-commercial e leverage fund: sono gli speculatori professionali, come hedge fund e CTA (Commodity Trading Advisor), che operano attivamente sui future sia "long" che "short".

- Asset manager: comprendono i grandi investitori istituzionali come fondi pensione, fondi di investimento e compagnie assicurative. Questa categoria investe con orizzonti di lungo termine, generalmente al rialzo.

Ed è proprio l’analisi del comportamento degli asset manager ad averci permesso di identificare in anticipo il potenziale di inversione dell’S&P 500.

Le posizioni nette degli asset manager: il segnale nascosto

Nel grafico COT di Forecaster è possibile sovrapporre l’andamento dell’S&P 500 (linea blu) con le posizioni nette degli asset manager (rappresentate da barre rosse). Le posizioni nette sono calcolate come differenza tra le posizioni "long" e "short" detenute da questa categoria.

In generale, gli asset manager sono sempre posizionati al rialzo, ma la vera chiave interpretativa sta nella variazione di intensità di queste posizioni:

- Quando aumentano le posizioni long, significa che vedono valore nel mercato.

- Quando le riducono, ritengono che i prezzi siano sopravvalutati.

Questo comportamento ci consente di cogliere segnali preziosi per anticipare potenziali minimi o massimi di mercato.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Un esempio storico: la divergenza del 2022

Per capire meglio questo meccanismo, analizziamo un passaggio chiave tra il 2021 e il 2022:

- Durante l’estate del 2021, l’S&P 500 continuava a salire, toccando nuovi massimi.

- Tuttavia, le posizioni nette degli asset manager iniziavano a calare in modo significativo.

Questo contrasto indicava che gli investitori istituzionali ritenevano il mercato sopravvalutato. Nonostante i prezzi in salita, loro cominciavano a ridurre l’esposizione "long".

Poi, nel pieno dell’estate 2022, la situazione si è ribaltata:

- L’indice S&P 500 ha toccato un nuovo minimo.

- Ma le posizioni nette non hanno confermato il minimo, rimanendo sopra il livello precedente.

Questa divergenza è stata il segnale che gli asset manager stavano ricominciando ad acquistare, interpretando quel livello come un’opportunità di ingresso. Subito dopo, l’indice ha effettivamente iniziato una nuova fase rialzista.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Il pattern si ripete: l’opportunità del 2024

Facendo uno zoom sugli ultimi tre anni, abbiamo osservato la stessa dinamica anche nei cicli più recenti.

Durante l’ultima fase rialzista dell’S&P 500, partita anch’essa nei mesi estivi, abbiamo notato un nuovo segnale d’allerta: le posizioni nette degli asset manager stavano nuovamente calando. Questo ha anticipato un altro ribasso improvviso e violento, innescato dal clima politico incerto.

Ma il dato davvero interessante è arrivato di recente, proprio nel periodo che ha segnato un importante minimo dell’indice a inizio aprile. Mentre i prezzi dell’S&P 500 toccavano nuovi minimi, le posizioni nette degli asset manager hanno smesso di scendere e sono tornate a salire.

Tradotto: gli istituzionali, in quel momento, hanno ritenuto che il mercato fosse di nuovo sottovalutato e hanno iniziato a ricostruire posizioni "long". Il risultato è stato un rapido rimbalzo dell’indice, proprio come ipotizzato dalla nostra analisi.

Fonte: Forecaster.biz

Fonte: Forecaster.biz

Conclusione: una strategia replicabile con strumenti giusti

Ciò che rende questa strategia potente non è l’intuizione, ma l’interpretazione metodica dei dati. Grazie alla visualizzazione offerta da Forecaster e all’analisi settimanale del COT Report, siamo riusciti ad anticipare il comportamento degli investitori istituzionali e a trarne vantaggio operativo.

Il nostro consiglio è semplice: impara a leggere le posizioni nette degli asset manager e cerca le divergenze con i prezzi. Questo “trucchetto”, come lo abbiamo chiamato, può fare la differenza nel vostro processo decisionale.

Puoi provare il Forecaster e scoprire tutte le sue potenzialità, AI inclusa, gratis per 7 giorni cliccando QUI