Berkshire Hathaway finora ha sovraperformato Wall Street nel 2025. Da inizio anno fino alla chiusura della Borsa americana del 2 maggio, il giorno antecedente all'annuncio del suo addio a fine anno, le azioni di classe A del conglomerato finanziario del leggendario investitore

Warren Buffett hanno realizzato una performance del 18,86%. Nello stesso periodo l'indice S&P 500 ha visto un calo delle quotazioni del 3,31%.

A fine anno l'oracolo di Omaha si ritirerà dalla gestione dell'azienda, lasciando la guida al suo successore Greg Abel. Gli investitori ovviamente si chiedono se con il cambio di guardia, le straordinarie performance a cui ci ha abituato per 60 anni Buffett saranno riproposte.

Tuttavia, solo il tempo potrà essere rivelatore di ogni cosa. Di certo, la cultura, la professionalità, l'entusiasmo e l'etica che il 95enne miliardario ha trasmesso alla sua azienda e a tutti coloro che hanno collaborato con lui negli anni restano un marchio indelebile.

Buffett è considerato il più grande investitore di tutti i tempi, per via del suo fiuto negli affari ma anche per la sua capacità di analizzare, basandosi sui fondamentali delle aziende, i titoli da inserire in portafoglio. Ed è per questo che la Berkshire Hathaway è stata trasformata da un'azienda tessile praticamente fallita, quando Buffett l'ha acquisita nel 1965, in un colosso degli investimenti il cui business spazia dalle assicurazioni alle ferrovie, dall'energia al trading finanziario.

Berkshire Hathaway: ecco quando ha battuto Wall Street

L'aspetto interessante della performance maturata finora da Berkshire Hathaway sta nel fatto che il titolo ha guadagnato molto mentre il mercato ha perso. In pratica, quando tutte le altre azioni venivano vendute massicciamente, quelle della società del Nebraska erano acquistate.

Sembrava cioè che il titolo Berkshire fosse immune da tutte le turbolenze che hanno colpito Wall Street relativamente alla guerra commerciale innescata dai dazi del presidente USA Donald Trump e alle preoccupazioni che l'economia americana finisse in recessione.

Tuttavia, non è la prima volta che il re del value investing fa scacco matto a Wall Street nei periodi di drawdown. Quando la Borsa sale, tutti sarebbero capaci di guadagnare. Il difficile è farlo allorché i mercati crollano. Buffett ci è riuscito in ogni scenario, anche in passato.

Secondo un'

analisi di Morningstar,

la correlazione del titolo Berkshire con il mercato azionario complessivo è stata sempre piuttosto bassa, sebbene negli ultimi anni sia aumentata. Ad esempio, nei primi anni '80 tale correlazione è risultata al di sotto di 0,50, mentre da tre anni a questa parte si attesta intorno a 0,70. La tabella che segue mostra a partire dagli anni '80 e fino al 31 marzo 2025 come si è evoluta nel tempo la correlazione tra il titolo Berkshire Hathaway e l'indice Vanguard 500 che riproduce l'andamento dell'S&P 500.

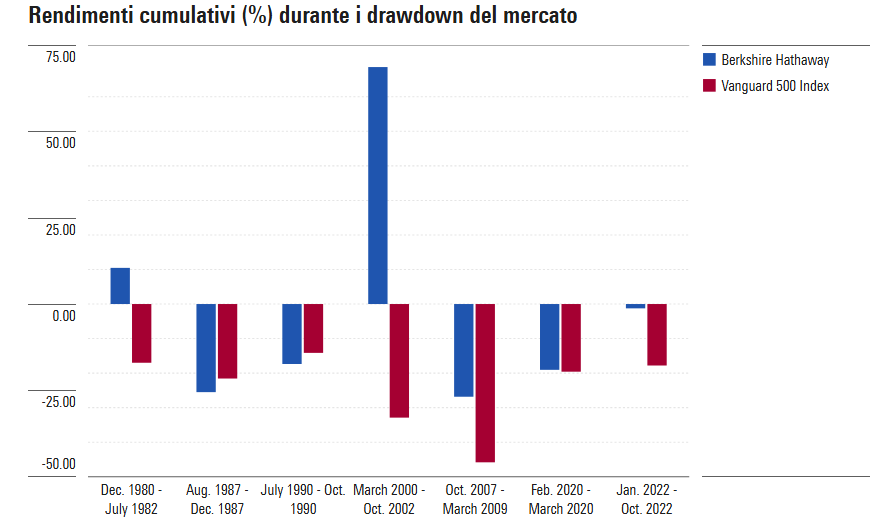

L'aspetto però fondamentale da sottolineare è la differenza di rendimento tra Berkshire e il mercato nello stesso lasso di tempo durante i periodi di sell-off. La tabella che segue illustra come è andata.

Il dato che salta maggiormente all'occhio è stato quello relativo al sell-off che va da marzo 2000 a ottobre 2002, quando scoppiò la bolla delle dot-com. All'epoca ci fu un tracollo dei titoli tecnologici e il Nasdaq impiegò quattro decenni per recuperare il suo valore di prima della catastrofe.

In quel triennio, il Vanguard 500 Index perse il 32,89%, mentre Berkshire, tradizionalmente poco incline ai titoli tecnologici, guadagnò un clamoroso 68,61%.

Buffett riuscì a limitare i danni anche durante la grande crisi del 2008. Da ottobre 2007 a marzo 2009 - il periodo più critico di quegli anni - le azioni Berkshire scivolarono del 26,84%, a fronte di un crollo dell'indice Vanguard di 45,83 punti percentuali.

Solo in due occasioni, l'azienda di Omaha ebbe leggermente la peggio rispetto al mercato. La prima fu in occasione del grande crash di Wall Street del 1987. Da agosto a dicembre di quell'anno, il titolo perse il 25,51% del suo valore, mentre l'indice Vanguard si ridusse del 21,57%.

La seconda si manifestò nel luglio del 1990, allorché Berkshire retrocesse del 17,36% e il Vanguard Index del 14,14%. C'è da dire che in entrambi i periodi citati non ci fu una vera e proprio crisi finanziaria ed economica, come avvenne in altre occasioni, ma si trattò più che altro di un crollo tecnico di durata più breve.

Nei periodi rimasti, in cui Berkshire ebbe la meglio, si verificarono sempre situazioni critiche per l'economia americana. Oltre quelli già citati, infatti, ci furono:

- l'intervallo dicembre 1980 - luglio 1982, in cui il Paese stava cercando di rialzarsi dal secondo shock petrolifero del 1979 e l'allora presidente della Federal Reserve, Alan Greenspan, aveva iniziato un ciclo aggressivo di rialzi dei tassi di interesse per abbattere l'iper-inflazione (Berkshire +10,47%, Vanguard -17%);

- il periodo febbraio 2020 - marzo 2020, contrassegnato dall'arrivo della pandemia da Covid-19 che mise letteralmente in ginocchio l'economia mondiale (Berkshire -19,05%, Vanguard -19,59%);

- il periodo gennaio 2022 - ottobre 2022, in cui sopraggiunse l'inflazione più alta degli ultimi 40 anni che costrinse la Fed a una politica monetaria estremamente restrittiva (Berkshire -1,25%, Vanguard -17,8%).